2023年5月,随着礼来一款最阿尔茨海默症药物最新数据出炉,这家百年药企继续吹响向上的号角,市值攀上4000亿美元大关,成为史上价值最高的纯药企业。

当肿瘤领域里的故事被挖掘殆尽,华尔街的资金们,又找到“减肥”这个赛道,续写了制药行业永远向上的神话,这也成就了诺和诺德和礼来两家公司在今年的市值增长。而常年在CNS领域里的耕耘,又给礼来添上了一道锦上之花。

不过,礼来global的锦簇正盛,礼来中国今年的声音貌似越来越小。

礼来中国上一件还算比较大的事,还属今年年初的2022年新版医保目录,四款新产品/适应症成功进入医保,其中还有两款来自于信达的合作产品。过去一年里,国内唯一能看到的管线更新,一个是RET抑制剂,另一个是一款脱发产品,这显然和礼来global强大的产品管线的厚度相违和。

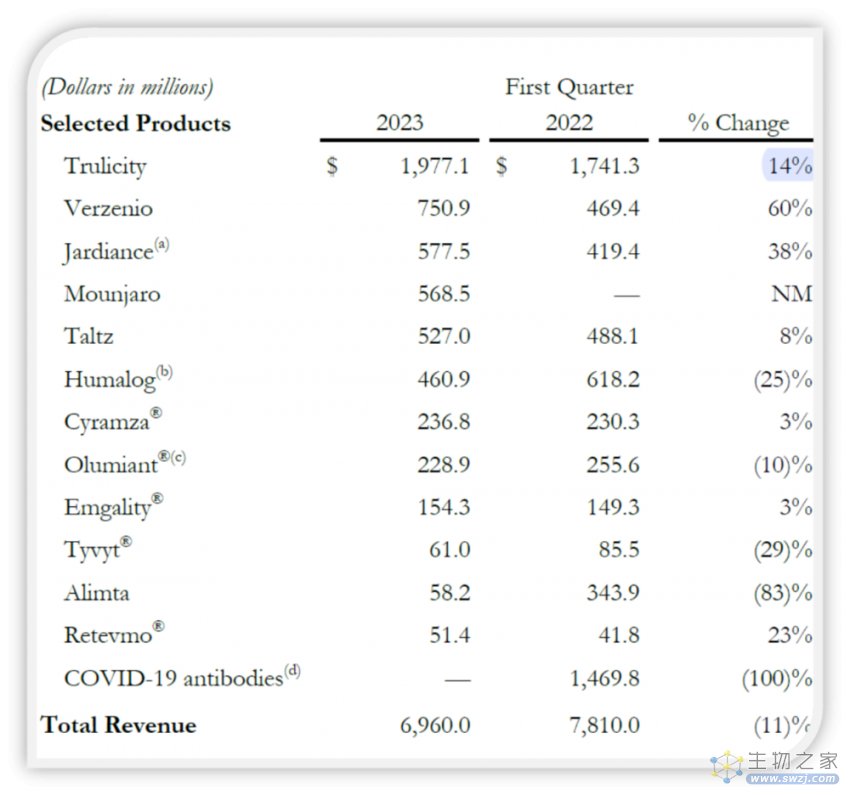

礼来2023年Q1产品业绩

从时间节点上看,礼来算是比较早押注中国的那批入华的大厂,早在2012年便把研发中心搬到了中国,试图加速全球产品在中国区的上市。但中国区研发中心开得早,关得也早。也许是中国区长期只有个位数的收入占比,让这家MNC大厂不愿投入更多的精力来耕耘;这些年本土企业的崛起,某种程度上也对外企产生一些挤兑效应——2022年,礼来中国区营收缩减至14.53亿美元,下滑10个百分点(来源:华创证券)。

不止是礼来,这两年在VBP和本土企业竞争的双重压力之下,跨国巨头们在国内的业务均有一些收缩,表现出来的一个是外企产品引进的速度相对前几年慢了,另一个是人才这块的需求,越来越佛系了。

一位猎头从业者谈到,从去年下半年开始,外资药企无论是商务类还是临床类的各职能招聘需求均有下滑;一些前几年还挺火的非业务核心岗位(比如“数字创新”等),在这两年几乎完全没有了踪影。

而像医药代表这种基础的执行岗位,本来流动性最高,但这两年岗位格局基本没怎么动过。一位关注此类市场的人提到:这和这两年新品迭代慢有关,即使有新产品上市,基本也是交给原有团队一起做了。像BMS在2018年专门为PD-1单独设一个团队的情况,最近两年是见不到了。

不过,礼来中国的制药业务虽然是佛系经营,但并不妨碍礼来用另外一些方式,去拥抱国内这块新兴市场的高速增长。比如,礼来和和黄、信达合作,帮后者把产品带向市场,甚至带向欧美,用自己大厂的资源去赚一个分成的钱;再比如LAV,已经是国内生物医药一级投资成功的代名词。

无论是引进/授权合作,还是下场孵化都不是礼来的专属,其它跨国药企们,在中国这片土地上前后磨合了将近三十年,如今也都在用一些自己舒服的姿态,去慢慢适应不断变化的新的市场。

一、“退守”高端路线

2023年1月,由辉瑞旗下成熟业务部门普强和迈兰合并而成的晖致的年会在澳门召开,规模格外盛大。

豪华年会的背后靠的是其殷实的增长。据一位与会者透露,晖致今年院内销售数据明显好于预期,业务主管部门都不敢太高调谈论具体数字,只是给了一个看起来明显向上的增长曲线。而去年的晖致,各销售团队的奖金也是拿得格外的足。

晖致中国院内增长数据到底多少不得而知,但从去年晖致的财报上看,大中华地区在去年Q4(疫情后)同比增长达到了10%,去年全年中国区收入22.01亿美元,是净利润同比增长唯一为正的市场。

晖致中国的增长主要驱动是立普妥(阿托伐他汀)、络活喜(氨氯地平)和Xanax(阿普唑仑),这其中,前面两个都在很早之前被纳入国家级带量采购目录。这不由得让整个市场重新思考一个问题:走量到底是不是一门好的生意?

虽然以辉瑞、阿斯利康两家为代表的头部外企,在过去几年里均开展一系列“下基层”运动,2021年辉瑞的基层团队达到600人规模,阿斯利康的县域团队规模最高达到4500人。

起初大家的设想都是在一个超级大基数的广阔市场里,渗透率每提高1个百分点,都是整体规模的大的提升。但紧接着的全国范围内的带量采购,既大幅压缩了药品的利润空间,同时也引入一大批从来没做过市场铺垫的“光脚”玩家,这使得这些大外企的“基层策略”成了摆设。

考虑到福利待遇和人均产出,外资药企销售效率天生不如本土玩家,因此只能“退守”高端市场。

当然,选择“高端市场”也需要有选择的资本,。“高端”并不是真的表示产品在质量和临床数据上要比竞争对手高一大截,背后更多是一个品牌和医生&患者心理认知的一个过程,这离不开这些大厂们长期做的市场教育、过去十年里砸下去的几十上百场学会论坛。

因此,销售不是简单的“开科室会”和请客吃饭,无论是外资药企还是本土新星,如果真的看好自己的产品,市场部这块的工作少不了。需要指出的是,这一块的预算,很多时候也需要整合到一款药品的定价中去。

无论是集采还是医保谈判,虽然都能一定程度上解决“可及性”的问题,但药品真正得到有效利用,也需要制药公司本身的推动。

回到辉瑞的中国区业务上,只要目前这一套“高端”策略还能正常运行,就能有不断从global的新品慢慢注入进来,然后向全球贡献利润。

这种“跨国药企的中国代理商”业务,也是外资药企最经典、同时也最擅长的玩法,辉瑞在做,武田、诺华、GSK等等目前基本都是遵奉这一策略。

而当这些跨国药企们global的产品压制力不足时,这些企业在中国也会做一些更深层次的尝试。

二、BD合作,借炉子生火

这里面最具代表性的,还属默沙东。

虽然肿瘤免疫治疗的天花板、K药,现在成了妥妥的“药王”,但默沙东在过去很长一段时间里,其实是跟肿瘤这个治疗领域没啥交集的。

默沙东靠着辛伐他汀和氯沙坦坐稳全球TOP5的位子,此后,还有抗感染和疫苗两大品类支撑,分别在艾滋、丙肝和HPV等几个细分领域里取得重磅收入。因此,即使在21世纪初罗氏的三大单抗已经初见端倪,但骄傲的默沙东似乎不需要知道什么叫抗体药,所以在遇到先灵葆雅(K药来源方)之前,默沙东的实验室里,几乎也找不到什么大分子产品。

而第二个十年里,生物药慢慢走向舞台中央,全球TOP10畅销产品里有一半是蛋白类药物,默沙东自己也在K药上尝到了甜头,但生物医药技术培育周期需要按十年来计算,缺少大分子基因的默沙东想要在短时间里搞出一个成熟的抗体药平台来适配这样一个千亿巨头的管线开发,不是一件容易的事。

所以,当ADC接棒免疫产品走向前台之时,急不可待的默沙东也不得不放下身段,去寻求外部合作。

于是,默沙东仗着自己家大业大,找到了“ADC的鼻祖”——Seagen,但再家大业大,钱也得精打细算的花,价格一直谈不拢的Seagen,最后傍上了更加财大气粗的辉瑞,后者直接多掏了120亿美元,截胡默沙东。

而默沙东,则不得不把目光放到中国的老朋友——科伦身上,直接一口气拿下9款ADC分子,即使算上全部的总包价格,也不到收购Seagen的1/4,默沙东的这笔买卖不能说不划算。

今年5月,默沙东商务拓展和授权大中华区负责人季娟女士在第三届红杉全球医疗健康产业峰会提到:“默沙东的产品引进分布在各个治疗领域、临床阶段、不同机制。”翻译过来就是默沙东如今不会只聚焦某一两个大的治疗领域,只要东西好,它都能消化掉。某种程度上也体现了大厂的综合性。

默沙东的这种“不拘一格”拿来的产品,在去年贡献了整个公司一半的收入。如果ADC领域继续深化、越来越被全球市场接受,未来默沙东的这大几百亿美金的收入里,可能会有相当一部分是从中国的实验室里出去的。

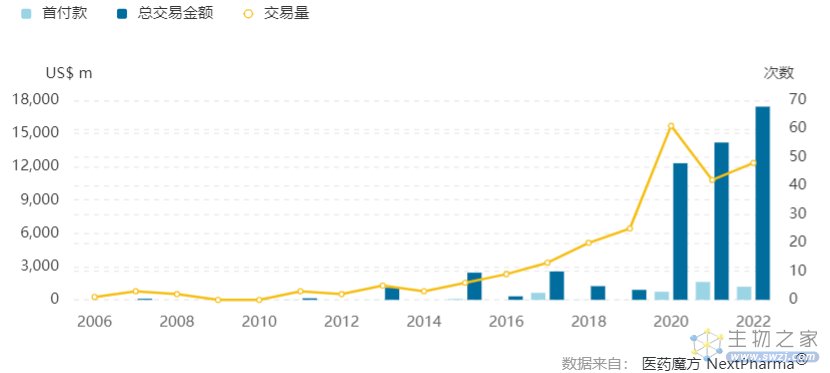

随着国内研发&临床能力上了一个台阶,中国反哺全球的情况也屡见不鲜,License out也成了老生常谈的话题。但一个有趣的点在于,国内对外授权的数量和总合作额在提高,但首付款却在降低。

一方面是这两年“退货”情况愈加频繁,比如云顶新耀的ADC、信达的PD-1、诺诚健华的BTK,使得这种授权合作的确定性有所降低;

另一方面,无论是本土企业还是合作方,大家更愿意在模式上寻求创新,双方各让一步,各取所需,把故事讲得更圆满。比如信达和赛诺菲,再比如默沙东和科伦博泰,两个合作里都掺杂了股权交易。

不过,一个成熟的市场里,License in/out这种BD交易本身是一件很常见的事,交易金额、首付款、对象、方式等等细节更多的只是反映参与者在该时间节点的战略选择,估值高的时候,自研效率高过外部并购,行业冷清的时候,有余钱的大厂更适合去做扩张(而非自研)。

BD合作的多样化与常态化,更多说明了中国的生物医药市场慢慢走向成熟。

三、亲自下场孵化

阿斯利康中国区研发中心解散后,化身迪哲,运行不到三年,便登陆科创板,从去年底部涨上来,股价最高翻了三倍。阿斯利康作为占股26%的大股东,除了财务投资上的溢价之外,未来可以借着迪哲在产品管线上进行深度合作。

更重要的是,阿斯利康未来可以借着迪哲这张名片,去做一些更深度的财务、项目并购上的合作,一个很典型的就是前年和中金一起成立的阿斯利康中金医疗产业基金,在募资上如鱼得水,在投资上也是得心应手,目前手握13个医药医疗项目。阿斯利康的中国区业务越来越多元化。

除了阿斯利康,同样带着点“孵化性质”的还有全球生物制药的龙头企业新基医药于2016年支持成立的德琪医药。

德琪医药的创始人来自于新基的研发高管,主要项目有一半来源于新基,刚落地需要的天使轮的钱,也有部分是新基给的。不过考虑到IPO时新基在德琪的占股不到6%,谈不上控制,但终究是新基下场孵化的一家企业。

能掌控的叫做“孵化”,掌控不了的,就只能叫“深度合作”。除了德琪,新基的另一大手笔是百济。

2017年,新基给到一笔总额包含13.93亿美元的合作,不仅帮刚刚在美股上市的百济,带来一大波景气度的提振,同时又利用其自身成熟产品,和百济收购的新基公司在中国的商业化团队,促进了百济建立商业化体系。这项合作后,百济一路狂飙,美股市值差点赶上日本MNC巨头武田,而新基自己,在2019年却卖身给了BMS,这项合作也因此中止,新基和百济的“分手”,或许是早已注定。

安进后面替代新基,继续和百济深度合作,同样是“送钱又送产品”,也许是更看好这家公司的潜力,和新基不一样的是,安进直接把自己变成了百济的大股东。

值得一提的是,如今,跨国药企和本土公司的合作越来越多样化,而不是局限于某一两种方式。

比如百济和安进深度绑定,百济同时也向诺华License out产品,支持其肿瘤管线的建设,而后者,管线得到补充的同时,也能赋能百济在全球的商业化;

再者如阿斯利康,和本土的合作可以用“眼花缭乱”形容:和绿叶交换产品、和互联网渠道健客绑定、引进第一三共的ADC的同时又引入康诺亚/乐普生物的ADC……至于其他销售和市场上的合作,更是数不胜数。

外企越来越愿意玩的背后,是因为游戏规则越来越公平。

过去二十年里,国内企业,少部分有着化合物工艺开发的能力,去打打外资药企覆盖不到的低层市场差异化需求,大多数所谓的药企,赚的只是流通领域的钱币。

随着制药工业自主能力的提升,叠加上创新浪潮,本土玩家从跟随模仿,到创新自给自足,再到“in China for global”,以前外企产品的生产力压制不再,本土药企的政策性保护也越来越可以忽视,大家都在同样的水平和条件一起玩耍。

这背后是整个中国制药工业的日益成熟。

而成熟,也意味着本土药企需要抛弃掉“主场优势”的侥幸,拿出百分百的实力,去和这些有着百年历史积淀的大外企们,同台角逐。