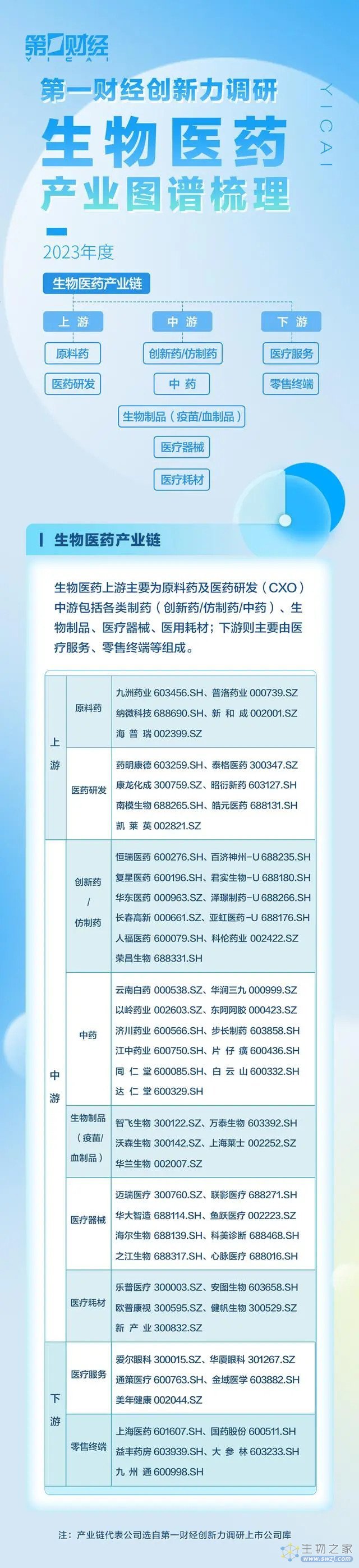

近年来随着我国经济的高速发展,居民健康意识和支付能力大幅提升,医疗保健需求快速增长,健康领域支出规模也在持续走高。卫健委统计数据显示,2010年我国卫生总费用为1.96万亿元,2021年已达7.55万亿元,增幅近300%。

不过由于我国医药产业发展时间依然较短,此前相当长一段时间内仍以仿制药的生产为主,企业盈利能力和市场份额均相对较低。在药物、设备等领域的创新方面,我国整体水平依然落后于发达国家。

为推动医药产业快速发展,近年来我国政策对于行业创新的支持力度不断加强,2015年国务院推动药品医疗器械审批制度改革,大大缩短了我国创新药物上市审评时间。资本市场上,随着2018年港交所重大上市制度改革,以及2019年科创板的推出,盈利不再是医药企业必须的上市条件,其融资门槛大幅降低,这进一步激发了我国医药企业创新热情。

巨大的国内市场以及持续改善的政策环境,吸引了大量资本以及海外医药人才回流国内,而集采等政策对于仿制药的持续挤压,也为医药行业的发展腾出了更多的空间和资金,成为我国医药产业近几年高速发展的重要基石。

创新药风起云涌,众药企逐鹿肿瘤靶向治疗

近年来,单抗药物市场高度景气,O药、K药等诸多重磅药物给研发企业带来了巨额回报,也极大地激起了全球药企的创新药淘金热潮。以此为契机,借助持续向好的政策和资金环境,生物创新药成为近年来我国发展最为迅速的医药细分领域,相关创新药企业如雨后春笋般涌现,并带动我国创新药研发和上市申请数量持续攀升。

根据医药魔方数据,2016年以后,我国新药临床试验项目数量持续高速增长,复合增速在30%以上,到2022年,我国新药临床试验数量已达到1588项,是2015年的4倍以上。

新药上市申请方面,2021年,我国创新药上市申请数量达到107个,其中国产创新药申请数量34个,占比32%;2015年至2022年,国产创新药批准上市数量已接近2015年之前获批数量的2倍。

整体来看,在目前比较热门的抗体药物、ADC等领域,我国生物药研发仍以跟随创新为主,在国外重磅靶点已实现突破性进展的基础上,依靠差异化设计和产品优化,实现药物疗效的同类最佳(best in class)或同类更优(me better)。也有部分产品凭借独特的靶点以及优异的药物性能受到全球巨头的看好,企业通过海外授权的形式已经获取了非常可观的收益。

另有一些领域的药物研发,诸如靶向蛋白降解、细胞基因治疗等领域,我国企业技术实力走在全球前列,部分产品甚至已率先实现商业化。

由于技术限制,尽管全球创新药产业高速发展,相关疾病,尤其是肿瘤靶向治疗领域仍有巨大的未满足临床需求,这给后续的新药提供了充分的想象空间。随着我国创新药产业政策支持力度的持续加大,以及资本市场的重新回暖,国内创新药研发有望持续推进,一旦在大病种靶点、量产化技术等关键环节实现重大突破,即有望为企业打开巨大的市场空间,在合适的商业化策略加持下,企业盈利前景可观。

需求持续攀升,创新药“卖水人”生意火爆

在创新药淘金热中,CXO企业一直扮演着卖水人的角色,随着全球药物创新需求的持续攀升,以及创新成本的持续走高,CXO行业也迎来了高速发展。

CXO即医药研发生产外包服务,是医药产业一个重要的细分。不仅涵盖了从前期化合物筛选、临床前研发、临床试验等一整个药物研发的生命周期,也覆盖了后期商业化生产、商业策略定制以及最终销售等一条龙服务。相比药企自建产能,CXO服务在药物研发、药物生产以及药物销售的各个环节,无论是专业度和效率上都更具优势,且成本更低。

近年来,全球医药研发投入规模的持续增长是CXO产业高速发展的重要动力来源,同时,创新药研发成本的不断提升,越来越多创新药企业寻求规避研发失败的风险,这也进一步增加了医药研发外包的比例。

根据弗若斯特沙利文数据,全球2021年研发投入2241亿美元,2017-2021年CAGR 7.94%;预期到2030年全球研发投入4177亿美元,2021-2030年CAGR 7.16%;2021年CXO市场规模/全球研发投入为51.94%,预计2025年美国外包率到59%,中国到50.2%,均提升近10个百分点。

中国CXO产业近年来发展迅猛,药明康德等公司市值规模已可以比肩全球巨头。此前承接辉瑞Paxlovid订单,充分证明了我国CXO企业的实力,而所带来的丰厚回报,也为这些企业未来的发展提供了充足的资金支持。

CXO产业中,商业化生产带来的CDMO订单规模相比早期研发更为可观,目前海外药物研发管线更多集中在中后期,CDMO订单更多,这也吸引了药明等CXO龙头加速在海外的产能建设。凭借较低的生产成本和更高的生产效率,我国CXO企业有望逐渐在全球竞争中脱颖而出。

我国创新药研发目前多数处于早期阶段,支撑着国内CRO企业的快速发展。随着相关管线研究的持续推进,我国医药公司对于商业化生产的需求也将迎来高速增长。目前已有不少CXO企业,甚至医药研发企业开始提前布局ADC、细胞治疗等前沿医药领域的CDMO产能,以期在这些被寄予厚望的赛道中占据先发优势。

政策限制放松,中药创新药想象空间已打开

长期以来,由于质量把控等问题,中药产业发展相对缓慢,并且受到严格管控。但“十四五”以来,随着我国对于中医药产业重视程度的显著提升,各部委对于中药产业的支持政策频出,相关限制也逐渐放松,行业发展前景逐渐明朗。

2021年版医保目录中,首次放松了中药注射剂的限制,丹红注射液适用范围和报销病症均有明显放松。2022年国家医保局发布的相关指导意见中提出,将适宜的中药(包括中药饮片、中成药等)和中医医疗服务项目纳入医保支付范围。

2023年2月,国务院办公厅印发《中医药振兴发展重大工程实施方案》,旨在进一步加大“十四五”期间对中医药发展的支持和促进力度,着力推动中医药振兴发展。此前由于医保目录调整和集采政策对中药带来的负面影响正在逐步消退。

随着符合中药特点的审评审批体系的构建,我国创新药审评审批速度也显著加快,企业研发积极性得到提升。据统计,2019-2021年中药创新药IND和NDA数量分别为14/24/28个和2/4/11个,提升较为明显。

近年来,重大流行病高发期间,由各级政府发布中医药防治方案已经成为趋势。中药在各类传染病防治方面正扮演着越来越重要的角色,相关产品也因为良好的口碑以及官方背书,而受到市场的追捧。在政策支持力度持续加大的背景下,随着居民防治意识的持续加强,一些重视研发创新的中药创新药企业,或手握重磅中药单品的企业,前景将更为乐观。

消费医疗需求多点开花,细分龙头成为大赢家

随着我国经济持续发展,尤其是人口结构、生活习惯、审美观念、消费观念等方面变化,国内消费者医疗健康服务需求快速增长,眼科、口腔、医美等消费医疗多个细分领域景气度持续升温。随着技术水平的快速提升,以及集采等政策的影响,我国医疗服务龙头企业的份额正在快速提升,有望成为国内市场高速增长的主要受益者。

在眼科治疗领域,随着我国医疗体制改革的不断深化,政府出台了多项政策鼓励社会资本举办医疗机构,而得益于眼科医疗需求快速增长,民营眼科医院数量快速增加,从2014年到2020年增长超600家,CAGR达到17.5%。

目前我国民营眼科医疗领域一超多强格局已经形成,各家企业仍在加速网点布局,业绩处于爬升关键期。未来随着需求持续释放,我国眼科医疗机构将受益行业增长。

种植牙领域,2022年种植牙集采帮助我国品牌快速打开市场,耗材与医疗服务价格分开,医疗服务降价相对耗材更为温和,也被认为是为了凸显医疗技术劳务价值。目前我国种植牙市场仍有大量未满足需求,价格下降将推动种植牙服务渗透率的提升。

考虑到种植业务在口腔医院收入占比达到20%,随着医院种植牙服务需求长期增长空间被打开,一些在品牌优势、优质医生资源以及服务技术壁垒方面拥有较大优势的连锁口腔医疗机构,将具备较大的发展机会。

医美领域,在网络媒体持续的营销影响下,我国消费者对于医美服务需求持续攀升,但整体渗透率较低,仅为日韩或美国的数分之一,依然拥有较高的提升空间。尤其是非手术类的轻医美项目,由于维持时间较短,享有较高的复购率,有助于推动轻医美市场的快速增长。

2021年以来我国医美终端机构整顿力度持续加强,行业监管边际趋严,推动行业中长期健康有序发展,加速行业出清,对于头部正规医美机构构成利好。