硅谷银行与浦发硅谷银行联合发布中文版《2022医疗健康行业投资与退出趋势年中报告》

导语

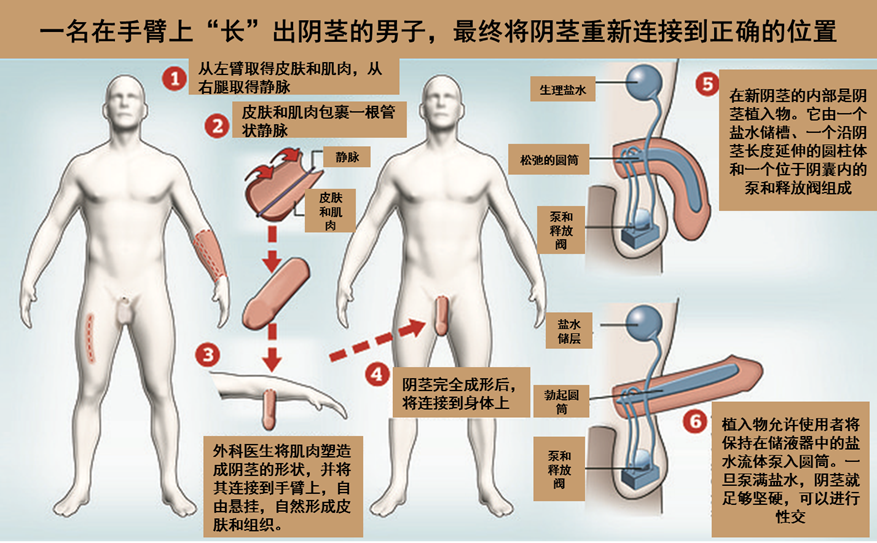

作为21世纪最具活力的新兴行业之一,医疗健康领域的投融资活动历来备受企业和投资机构关注。随着经济水平提升、人口老龄化加速、全球疫情影响持续等因素,人们愈发关注生命健康和重视医疗服务,医疗健康行业正值发展的重要机遇期,大健康经济发展前景广阔。从资本到市场,从技术到服务,2022上半年的全球医疗健康行业如何在不断迭代中持续发展,创投市场又有何新动态和发展趋势?

硅谷银行与浦发硅谷银行联合发布中文版《2022医疗健康行业投资与退出趋势年中报告》。本报告关注并分析了2022年上半年医疗健康行业各子领域的风投资金募集与投资退出情况,并对2022年下半年该行业的投资退出趋势进行展望,本期专注生物制药和健康科技领域,与您共享全球视野与洞见。

2022年上半年医疗健康行业投资与退出亮点

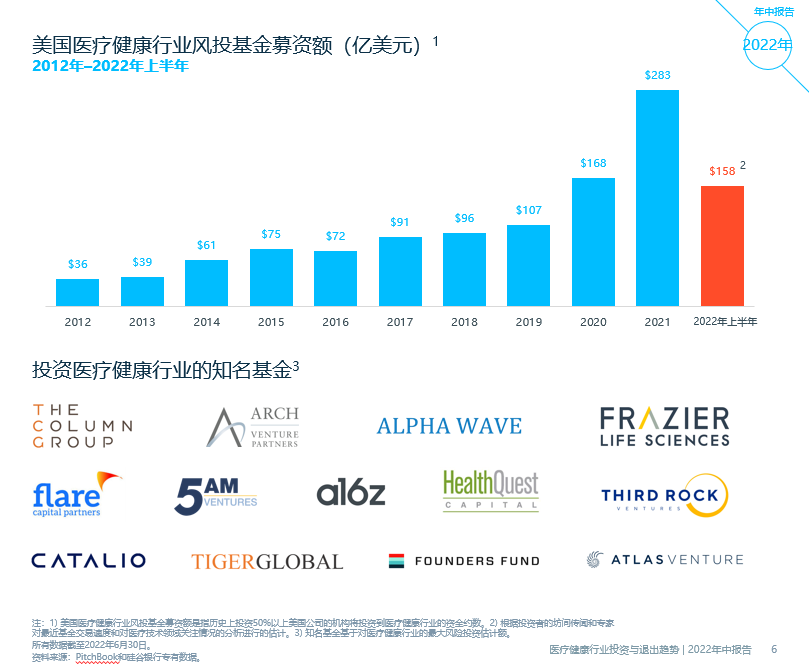

受基金募资的推动,2022年上半年医疗健康行业投资强劲

尽管2020年和2021年股市受困,私募股权市场估值高涨,但医疗健康行业的风投基金募资活动仍然创下了新纪录。许多传统的科技领域投资机构也募集了新基金,并继续配置资金投资医疗健康行业,主要是健康科技领域。

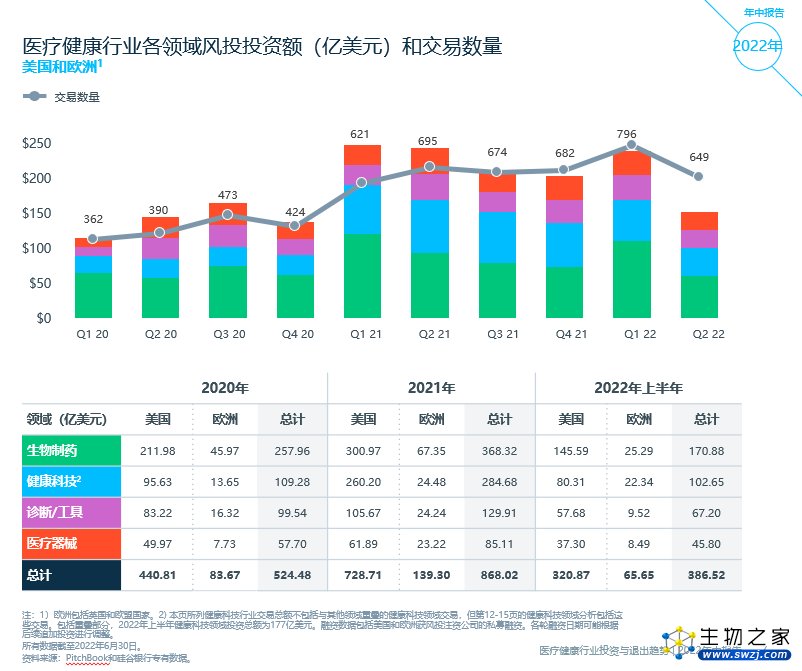

2022年上半年对医疗健康公司的投资逾380亿美元,虽然2022年上半年投资低于2021年上半年所创下的纪录,但高出2020年上半年总投资额37%。

生物制药:早期生物制药公司的投资一如既往,未受到公开市场动荡的影响。我们持续观察到许多5000万美元以上的大型A轮交易,这为企业提供了较长的现金流跑道,或可帮助它们撑过市场下行压力下的艰难时期。2022年二季度,LIPO(准上市公司)2交易量急剧下降,整体投资速度降至2020年水平。

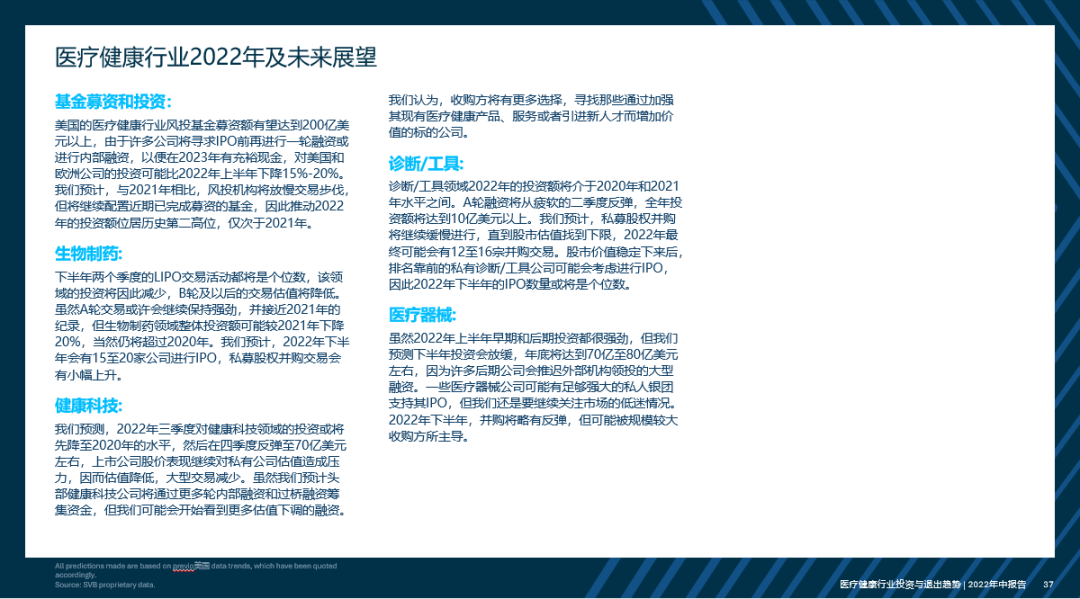

健康科技:健康科技领域的早期投资在2022年上半年创下纪录,但二季度比一季度下降了40%。较大规模的A轮融资使早期企业成为亮点,交易主要集中在临床试验赋能企业。后期公司的融资额低于2021年上半年的惊人纪录。虽然大规模融资3(1亿美元以上融资)仍在继续,但二季度交易数量明显下降。对辅助医疗保健公司的投资减少,而对医疗机构运营公司的投资仍保持坚挺。我们预测,2022年下半年健康科技领域的投资将继续放缓。

获风投注资的退出大幅减少,市场整体表现欠佳

由于公开市场的退出路径受阻,2022年上半年里各领域IPO数量均有所减少。并购方面,由于被收购标的市值缩水,收购方的兴趣点从收购新公司转移到关注公司的现金流储备情况和/或近期里程碑达成进展,因此,私募股权并购交易也受到影响。我们注意到,与过去几年相比,私募股权并购交易要么交易总额较低(健康科技、医疗器械和诊断/工具领域),要么交易规模较大,但回报倍数较低(生物制药)。收购方重点收购价格远远低于其市值高点的近期上市公司,而不是估值平平的泡沫化的私有公司。

生物制药:2022年上半年,生物制药领域公司的股价大幅下跌,只有14宗IPO,其中,只有5家公司的股价尚未跌破发行价。并购方面表现平平,只有两宗交易。尽管这两宗交易规模很大,但这两家公司都以高估值筹集了大量私募资本,导致后期投资者的回报倍数很低。

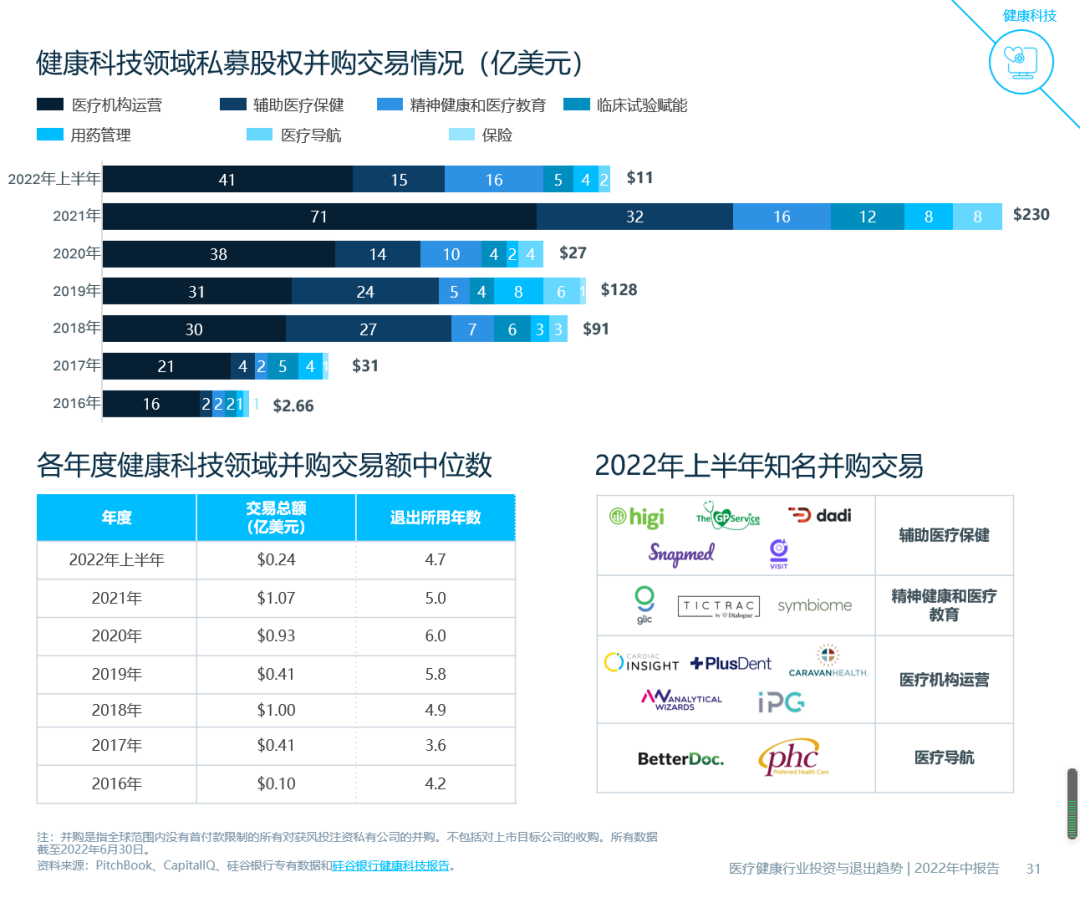

健康科技:2022年上半年健康科技领域的IPO交易停滞。二季度的并购交易有所减少,上半年的整体交易额也有所下降,并且只有5宗并购交易,吸睛的是有两宗3亿美元以上的医疗机构运营公司并购。我们预计,实力雄厚的获风投注资健康科技公司将继续在该领域进行收购。

投资机构积极募资 以备战低迷时期

2021年的医疗健康行业基金募资额达历史最高,2022年,尽管公开市场IPO近期表现不佳,并且私募股权基金被投企业估值过高的担忧仍然存在,但基金仍在积极募资。截至年中, 2022年风投基金募资额已达158亿美元,标志着2022年风投基金募资额有望成为有史以来的第三高。

医疗健康行业风投基金以三种方式为企业提供资金。

Tiger Global、Lead Edge和Alpha Wave等成长/扩张基金大规模募资,以医疗健康行业的私有初创公司为投资重点,(Tiger Global和Lead Edge主要投资健康科技领域,Alpha Wave投资生物制药领域)。

在Arch、Third Rock、Frazier、The Column Group、5AM和Atlas等集团的带领下,生物制药领域的成熟机构将继续进行大规模基金募资。

传统科技基金继续加大对健康科技领域的投资力度。仅在2022年上半年,就有50个以科技领域为投资重点的新基金完成了募资,其中5%-15%的资金投向健康科技公司²。

我们预计,与2021年相比,2022年非传统投资机构参与投资获风投注资医疗健康公司的交易量将减少。然而,过去几年,基金的募资额也为医疗健康行业投资储备了大量可投资金,为现有和新兴的由风投注资的医疗健康公司提供资金支持。

投资比2021年减少 但仍保持历史高位

2021年,美国和欧洲医疗健康公司的风投交易额创下纪录,较2020年纪录增长了65%,几乎是2018年和2019年的三倍。

2022年上半年,尽管宏观经济形势严峻,IPO数量不断减少,公开市场估值不断下调,但投资交易却出人意料地强劲。2022年一季度的总投资额为230亿美元,与2021年一季度和二季度创纪录的投资额不相上下,生物制药公司Altos Labs以30亿美元巨额融资一马当先。

2022年二季度投资交易表现较弱,5月份的交易数量和交易额均有所下降。数据也印证了投资机构和公司的观察,即市场投资步伐放缓。6月,投资有所回升。总体而言,2022年二季度的总投资额为155亿美元,不及2021年的四个季度,但均高于2020年每个季度。

我们预计,由于过桥融资和内部融资越来越普遍,交易规模通常比外部机构领投的融资规模小,2022年下半年的交易额和交易数量将略有下降。这也为公司提升估值到现有水平留足时间,届时,到2023年或2024年,公司能够以更高的估值接受外部投资机构的定价。

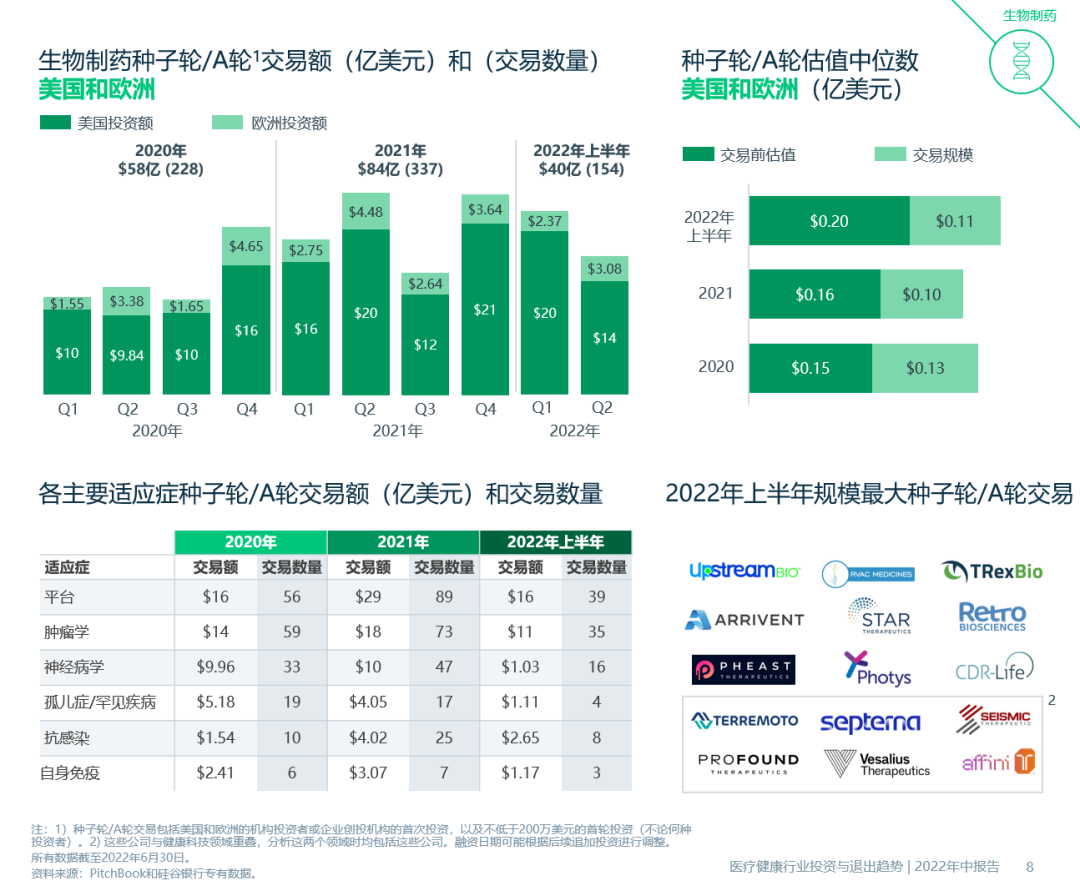

生物制药大型A轮投资 在低迷期表现抢眼

2022年上半年,生物制药早期投资交易活跃度略高于2021年下半年,远超2020年。2022年一季度是有史以来第二活跃的投资季度,但二季度交易额(-30%)和交易数量(-33%)均有所下降。按适应症来看,神经病学适应症的交易额和抗感染适应症的交易数量跌幅最大。然而,尽管即使后期交易继续感受到来自公开市场的下行压力,估值总体上还是提高了。

在过去的两年里,我们注意到5000万美元以上的生物制药A轮交易增加,这些交易之后通常还会发生在夹层融资和IPO。2022年上半年有28宗这样的交易,与2021年相当(上半年30宗;下半年26宗),远超2020年(上半年18宗;下半年21宗)。现在,大型A轮交易并非直接促成IPO,而是为企业提供宝贵的资金保障,在实现重大里程碑的同时,更有可能度过整个市场周期。2022年上半年,在5000万美元以上A轮交易中最活跃的风投基金是Orbimed(6宗)、Samsara、Catalio、SV and Omega(3宗)以及Vida、The Column Group、Third Rock、Polaris和Flagship(2宗)。

有消息称,2022年上半年,早期生物制药企业投资者一是希望投资那些现在比较接近临床阶段的公司;二是在推进公司进入临床阶段以延长现金跑道时,应推动平台交易更有选择性。

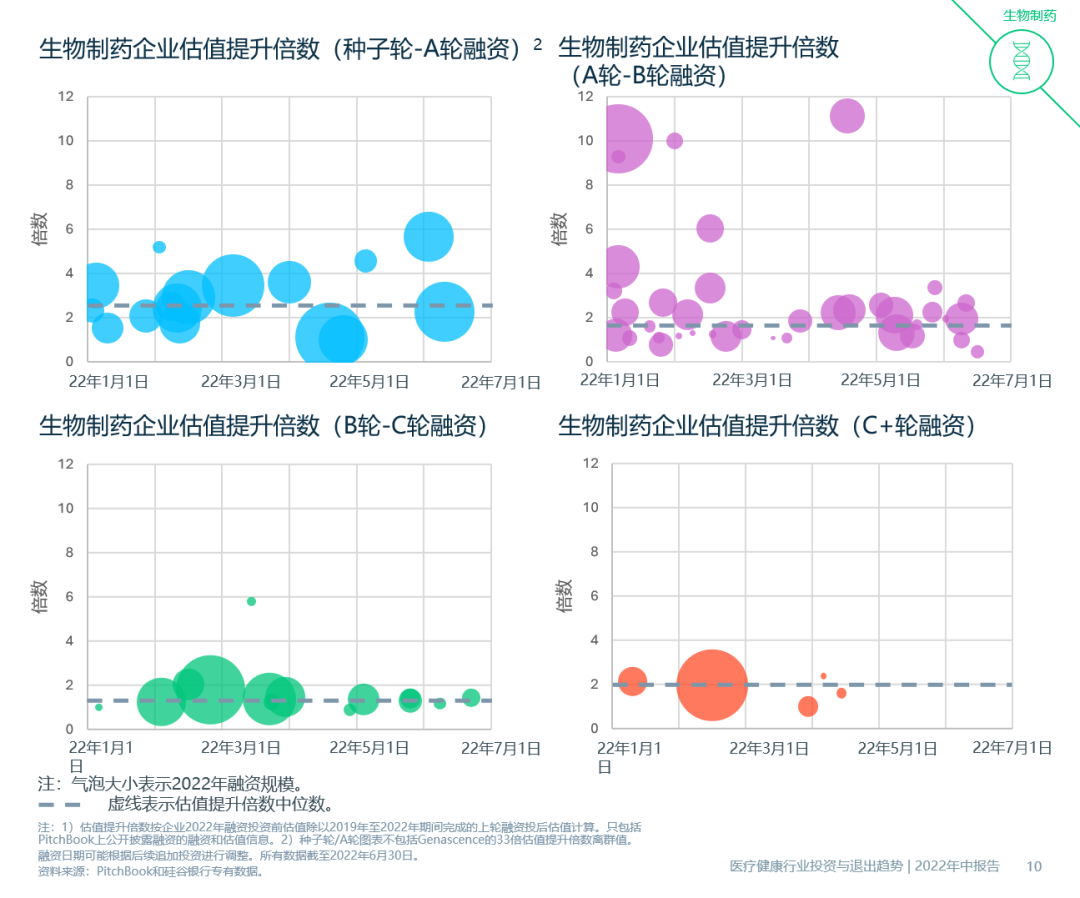

2022年生物制药企业估值 提升倍数情况

我们计算了2022年上半年生物制药领域398宗融资中74宗交易的估值提升倍数¹。

我们注意到,早期(种子轮-A轮和A轮-B轮)交易的估值提升倍数中位数很高,表明即使在市场低迷的情况下,能够创造价值的企业仍可获得新的融资。有4家企业的估值提升倍数达到10倍以上,其中3家基因编辑/治疗公司(Genascence、Saliogen和Yap),1家为药物发现的计算生物学公司(Eikon)。

后期公司估值提升倍数与股价表现均呈现下滑趋势,除了生物仿制药公司BioFactura的估值大幅提升(5.8倍)外,其他公司的估值提升倍数均低于2.1倍。鉴于过去几年估值高启,加之IPO活动减少,并且过去五年获风投注资上市公司估值缩水,生物制药企业融资一直面临挑战。我们认为,2022年下半年,许多公司将选择维持现有估值不变,向新的投资机构进行最后一轮募资,或者完成内部融资,以获得充裕现金支撑其来年的发展与运营,而非达成外部机构领投的交易。幸运的是,这些公司大多获得了拥有可投资金充裕的风投机构集团的支持。

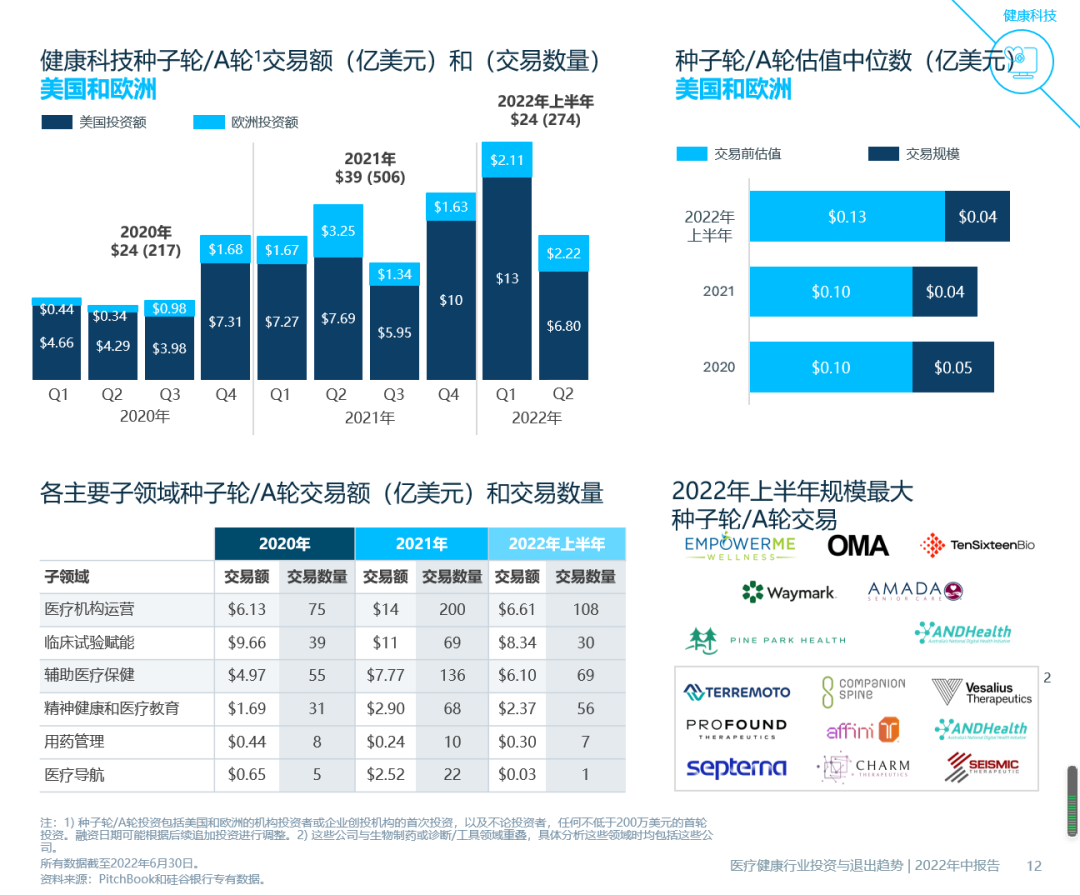

一季度健康科技早期投资创下纪录,二季度有所下降

2022年一季度是健康科技领域种子轮/A轮投资规模最大的一个季度。然而,由于股市调整,投资者放慢了投资步伐,二季度的投资下降了40%。

2022年上半年,早期企业的估值中位数提升,实现两年多来的首次增长。据市场上投资者观察,与早期企业创始团队进行估值讨论时,股市波动是可能推动估值上升的有利因素。但对于一季度的头部交易而言,由于风投基金争相投资,估值保持不变。我们预计,随着2022年下半年市场的调整,估值中位数将下滑。

随着远程医疗保健业务激增,医疗机构运营领域的早期交易量也相应增加,有助于推动医疗工作流程的现代化进程。

我们还观察到, 2022年上半年,辅助医疗保健子领域的女性健康领域交易数量增长强劲,共有14宗种子轮/A轮投资,而2021全年为16宗。获风投注资的辅助医疗保健公司不断增加,大大增加了患者获得个性化特殊护理的机会。我们预计,对线上线下结合医疗保健和远程医疗保健领域早期公司的投资在2022年下半年仍将持续。

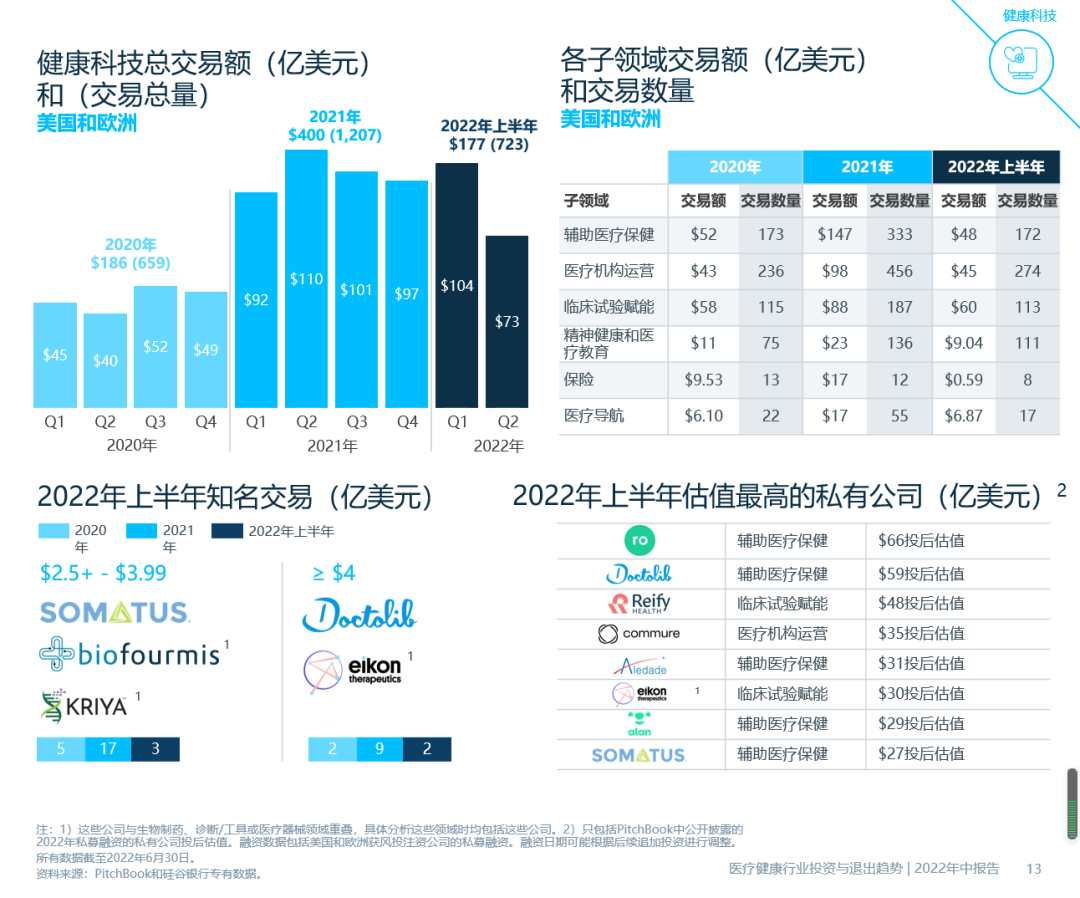

上半年健康科技投资持续,预计下半年投资步伐将放缓

2021年,该领域投资额达到400亿美元,是2020年纪录的两倍有余,是2018和2019年投资额(110亿美元)的近4倍。虽然2022年一季度的投资额(104亿美元)超过了2021年的季度平均值,但2022年二季度的投资额下降了30%,市场开启对2021年创纪录水平的修正。欧盟健康科技领域的投资额在2022年上半年达到创纪录的31亿美元,较2021年上半年的23亿美元增加了35%。

辅助医疗保健子领域里,专注女性健康的公司融资也在增加,主要为专注女性生育能力和妊娠保健的公司,如:Kindbody(3000万美元)。此外,我们注意到有更多专注各生命阶段女性健康的公司,如:专注于女性更年期健康的公司Evernow(2900万美元),以及女性综合医疗诊所Tia(2021年融资1亿美元)。我们预计,对生育能力和妊娠以外的女性健康分支领域的投资将会增加,而成熟的女性健康公司也会拓展女性生育能力以外的业务。

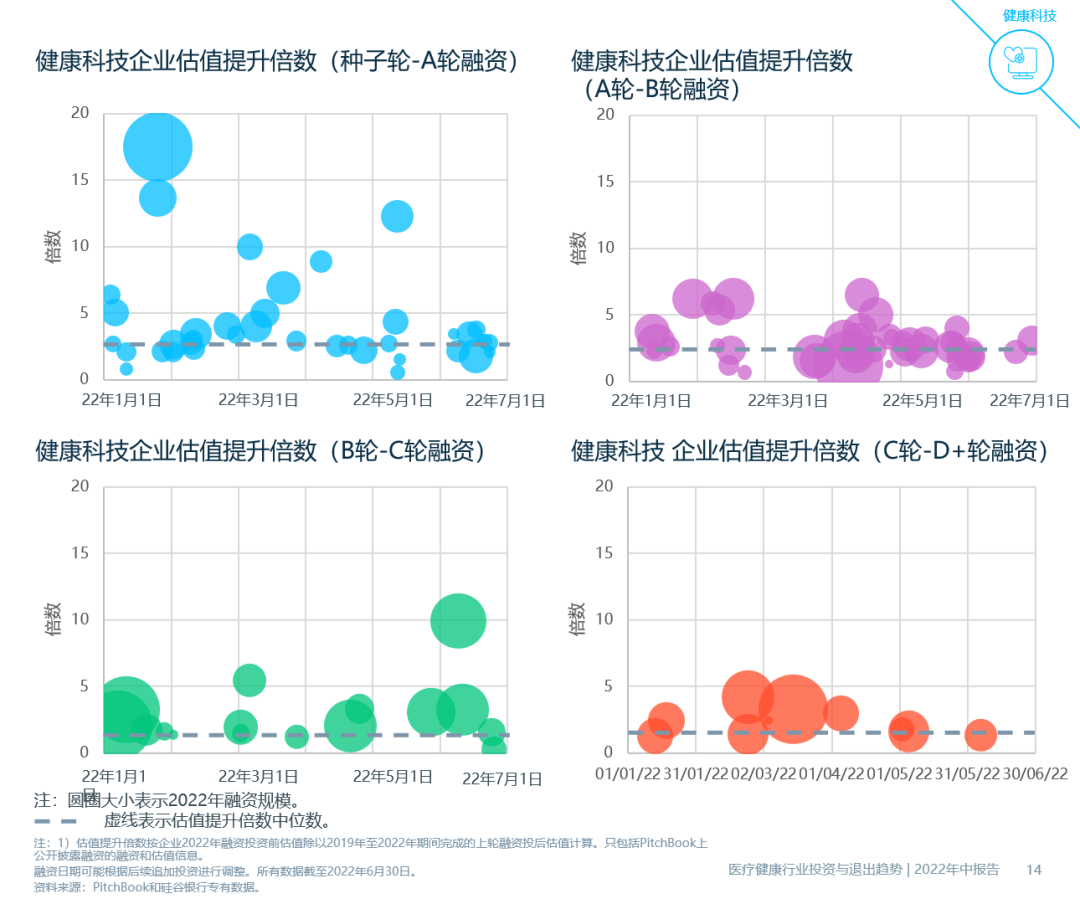

2022年健康科技企业估值 提升倍数

我们计算了2022年上半年健康科技领域723宗融资中114宗融资的估值提升倍数¹。

与所有其他领域相比,健康科技领域早期和后期交易中都出现了最高的估值提升倍数。2022年上半年里,有16宗早期交易(种子轮-A轮和A轮-B轮)的估值提升5倍以上,主要集中在年初,一季度有11宗,而二季度只有5宗。这些大型早期交易中主要发生在辅助医疗保健(7宗交易)、医疗机构运营(4宗)和精神健康和医疗教育(3宗)这三个子领域。估值提升倍数前四大早期交易是辅助医疗保健初级保健公司Patient12(17.9倍)和Homeward Health(10倍),以及医疗机构运营公司Atlas Health(13.7倍)和AcuityMD(12.3倍)。

尽管健康科技公司股价下跌,但我们看到后期公司仍有强劲的估值倍数提升。有九家健康科技公司完成了后期融资,估值提升倍数超过3倍。排名前两位的是辅助医疗保健公司CareBridge Health(10倍)和医疗机构运营公司Health Gorilla(5.5倍)。

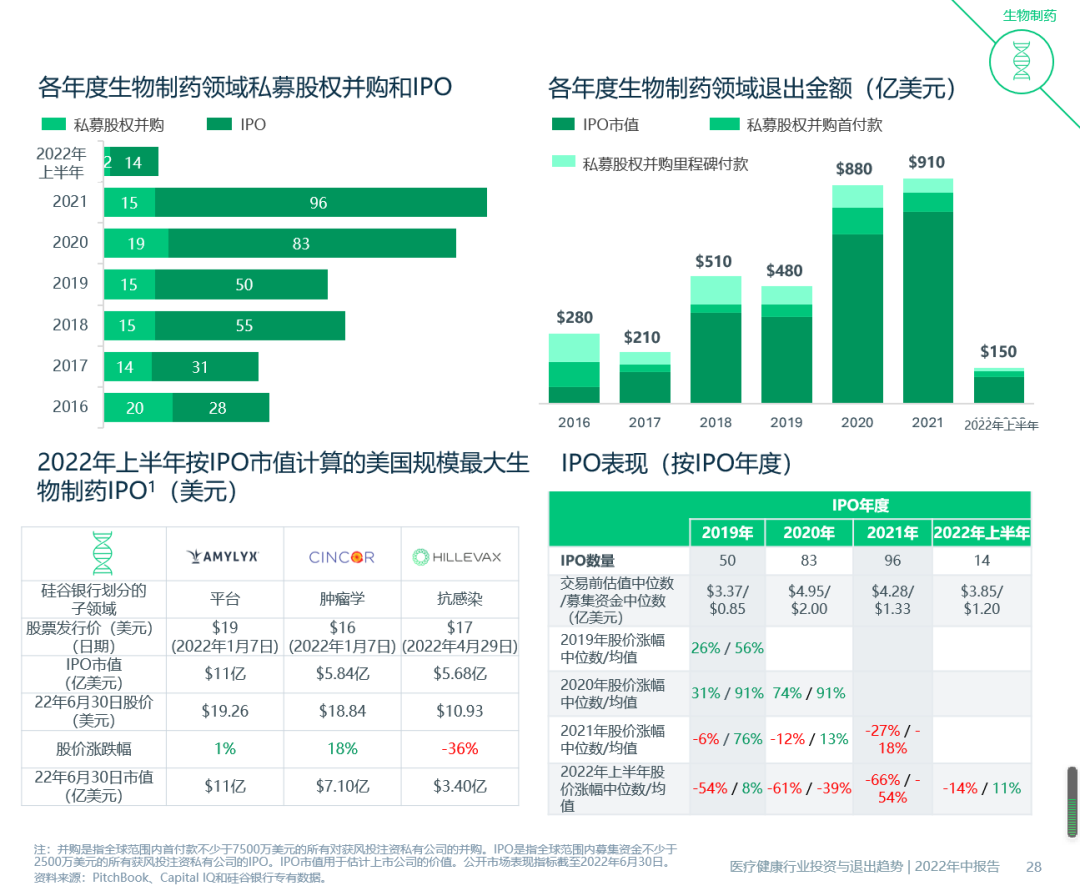

生物制药公司整体估值缩水,退出交易减少

获风投注资的生物制药公司连续四年有50多家上市,但2022年上半年只有14家。并购交易也急剧减少,只有两宗私募股权交易。

2020年底,许多2019年和2020年上市的公司股市表现依然坚挺,最初股价大幅上涨,随后因完成里程碑而市值提高。2021年三季度左右,在过往的良好势头基础上,上市公司估值开始大幅回落,导致IPO退出更加困难,也限制了上市企业股价涨幅(有时候则是莫名其妙的下跌)。

2022年上半年上市的企业,交易前估值中位数(-10%)和融资额(-9%)均低于2021年水平。这些公司中有将近一半上市时的估值低于其最后一次私募融资估值(从夹层融资投后估值到IPO交易前估值的提升倍数中位数为1倍)。尽管截至2022年上半年,这些上市公司的股价大多数都在下跌(9家低于发行价,5家高于发行价),但由于Belite(上涨419%)、Arcellx(上涨21%)和Cincor(上涨18%)的良好表现,它们的股价平均表现仍是高于发行价。其他公司,如Hillevax和PepGen,在上市后股价下跌,但逾2亿美元的投资为其延长了现金跑道,公司从而得以推进临床试验,赢回市值。

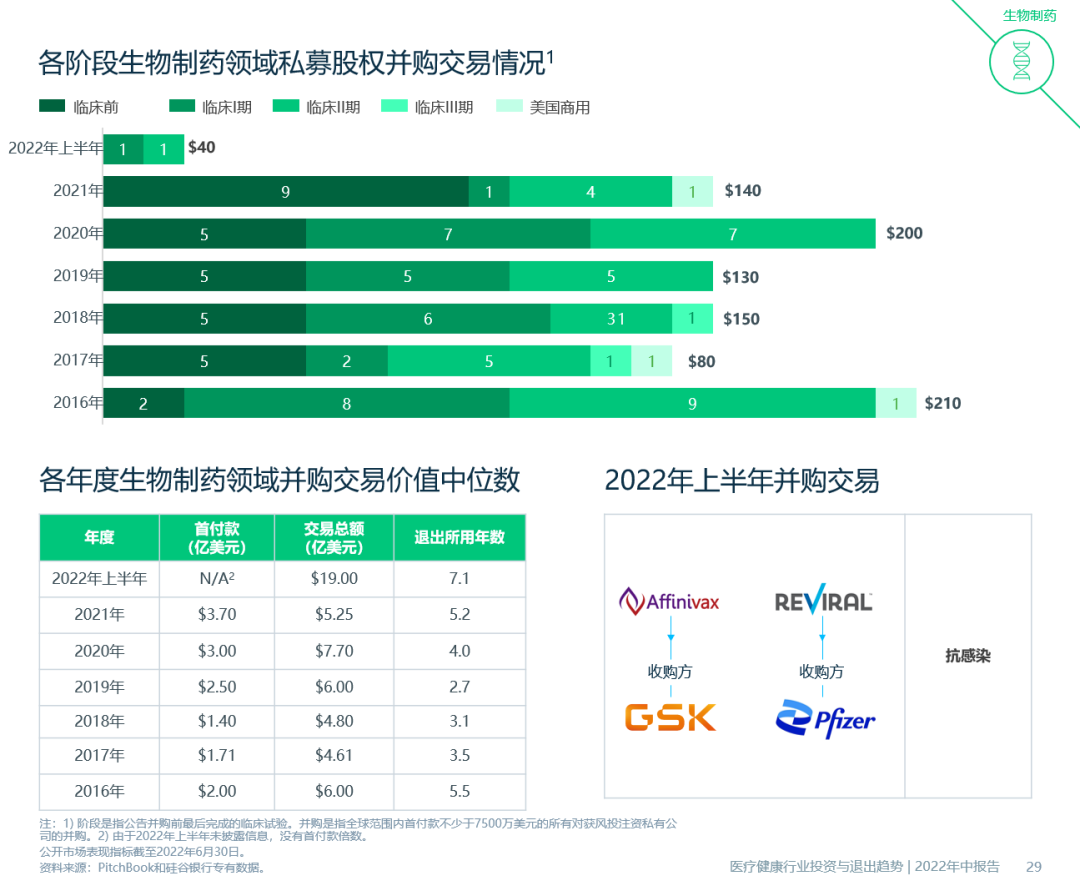

生物制药公司倾向并购而非上市;私募股权并购倍数压缩

我们预测,2022年的生物制药并购交易将十分活跃,主要为大型收购方对近期低估值上市公司的收购。我们注意到,这些公司浮高且变化不大的估值无法满足风投机构实现3至4倍投资回报的目标,因而比起私募股权融资,他们更倾向于并购。

大型上市公司对后期上市公司进行并购,也在很大程度上应证了以上预测。其中,2022年上半年值得关注的交易有:BMS以41亿美元收购了处于临床试验二期阶段的Turning Point(2019年上市),葛兰素史克以19亿美元收购了处于临床试验三期阶段的Sierra Oncology(2015年上市),辉瑞以116亿美元收购了处于商用阶段的Biohaven(2017年上市),以及Regeneron以2.5亿美元收购了处于临床试验一期阶段的Checkmate(2020年上市)。

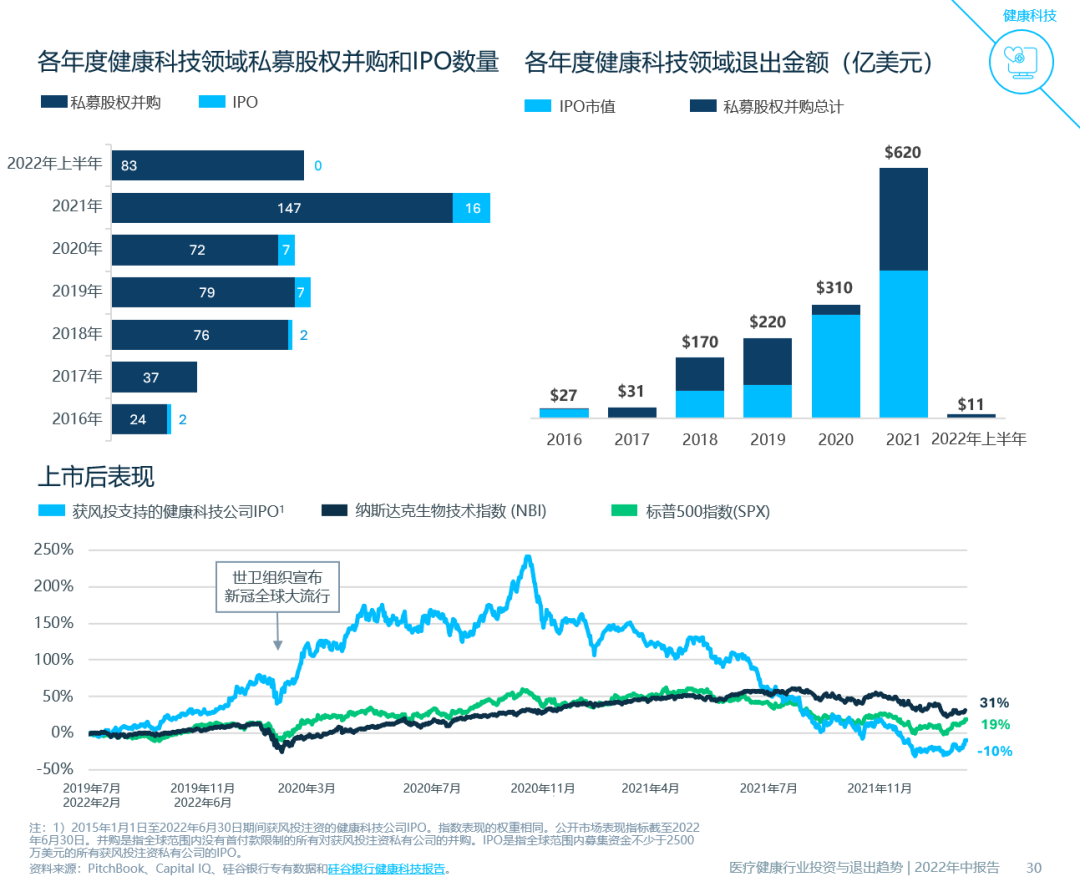

健康科技公司IPO停摆;并购定价不确定

2022年上半年,没有获风投注资的健康科技公司进行IPO,这是五年来的第一次。在2021年规模最大的3宗健康科技IPO中,有两家保险公司公司的股价仍远低于其发行价(Oscar Health,低于发行价89%;Bright Health,低于发行价90%),而医疗机构运营公司Doximity股价上涨了34%,是值得注意的亮点。由于股市的不确定性持续存在,我们预计IPO活跃度仍将维持现状,因为相比一味烧钱换取增长的公司,拥有可持续发展和盈利能力的公司更能实现良好表现。

我们认为,2022年下半年,收购方将有更多选择,并将寻求收购那些有能力增长业务、扩展销售渠道或引进新人才的公司。此外,收购方还可能推迟并购,静观总体市场情绪的变化,以及潜在标的公司在现金流管理和盈利情况方面的表现。

并购交易量微增;收购价格下降

2022年一季度,健康科技领域的并购交易开始强劲,但在二季度减弱,环比下降36%。我们预计2022年下半年并购量将略有下降,全年总量将不及2021年的创纪录水平。

由于2021年初以来,私募股权投资机构进行的收购持续减少,上市医疗健康公司成为并购的主力军。我们预计,准备充分的私有健康科技公司,在2021年完成大规模的融资后,资产负债表上现金充裕,将在2022年下半年和2023年在该领域伺机收购。

结语

纵观宏观环境中的不确定性因素,创投市场和医疗健康行业都在不断迭代,更有以创新为内核的公司不断打磨穿越周期的抗压力,并获得资本青睐与注资。尽管上半年各领域投融资并购活动开展受到不同程度影响,但医疗健康行业趋势总体向好。下期,我们将围绕诊断/工具和医疗器械领域的基金募资投资与退出动态展开分享,敬请关注!

欲查看更多浦发硅谷银行独家报告,请进入浦发硅谷银行公众号,并回复【报告】即可查看。