先有英国MHRA的附条件批准上市,然后迈进美国市场,一个月之内,CRISPR基因编辑疗法随着Casgevy的注册完成里程碑式落地。推动这个从0到1的故事的主角之一,是成立仅10年对CRISPR Therapeutics。

含着“金汤匙“诞生的CRISPR Therapeutics,创始人之一是Emmanuelle Charpentier,2012年与Jennifer A. Doudna通过在原核细胞上深入研究,验证了CRISPR作为新一代基因编辑工具的潜力,二人由此共享了2020年的诺贝尔化学奖。

市场投资者从不掩饰对在CGT领域的注目。期待直接投射至CRISPR Therapeutics股价,自从今年10月份到12月,该公司的股价已经从低点的37.55,一路狂飙至76.97高点,上涨幅度超过100%,市值超过51亿美元。

出人意料的是,“全球首款基因编辑疗法”名头还没落实几天,CRISPR Therapeutics却宣布了管线重组进军自身免疫性疾病的战略计划。而比战略重组还早,该公司还加入了裁员行列。

单从企业的角度看,开源节流的保守战略似乎无可厚非,然而CRISPR Therapeutics不一样。某种程度上,这家公司的举动,可以理解成基因编辑企业乃至CGT行业的风向标。如果龙头都时运不济,整个赛道不免蒙上一层阴影。

不过,这种担忧在多大范围里成真,至少目前,下结论似乎为时尚早。

01

被放弃的

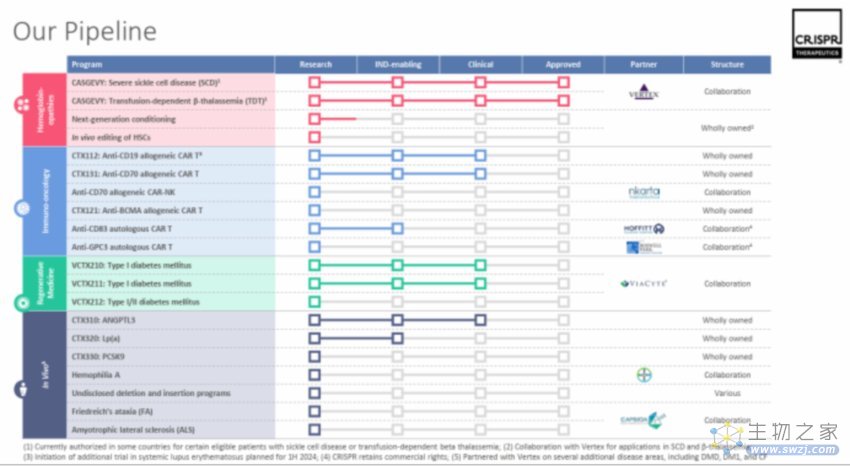

Casgevy拿到历史性批准的半个月后,12月4日,CRISPR Therapeutics直接发布公告,决定重新安排管道的优先级——放弃其第一代同源异体(即“现货型”)CAR-T产品CTX110和CTX130,将资源重心转向其下一代候选药物CTX112和CTX131身上。

根据这套安排,原本符合条件的患者,将继续接受CTX110和CTX130的治疗,转入长期随访计划。

或许受到市场对Casgevy期待利好消息对冲,调整管线的消息一出,CRISPR Therapeutics当日股价并未下跌,反而较开盘价有所上涨。

Baird分析师Jack Allen表示,虽然这一公告短期不会对CRISPR Therapeutics股票产生重大影响,但由于二代产品的开发晚了近一年,相应开发战略比预计的还要更晚。

值得注意的是,被重点关注的两款下一代产品CTX112和CTX131,同样是靶向CD19和CD70的CAR-T产品。与左右挪腾的商业策略不同,这家基因编辑公司确实想通过“剪切”自身管线,来坐稳基因编辑治疗领域的头把交椅。

CRISPR Therapeutics认为,第一代CAR-T产品为研究提供了重要的概念验证信息,其“使命”已经完成。

持久性是衡量“现货型”细胞产品的“金标准”之一。经过研究观察,通过CRISPR技术敲除B2M、编码TCR、MHCI以及CD70成药,证实了同种异体CAR-T细胞可以在标准清淋方案后产生缓解。但是,作为第一代产品的的CTX110和CTX130,在临床中难言最佳——据2022年EHA大会数据,两款药均未达到理想的长期疗效。

经过技术升级,第二代产品CTX112和CTX131额外敲除了Regnase-1和TGFBR2两个基因,共同增强了CAR-T效力,降低了CAR-T细胞耗竭。这一改进,使得两者表现出了更优效的药理学、药代动力学特征。

CRISPR Therapeutics首席医学官PK Morrow透露,两款候选药物的进展和早期临床数据都非常积极。有数据表明,对比第一代前体药物,CTX112和CTX131的效力提高了大约十倍。此外,CTX112和CTX131在生产制备上也显示出更高的制造稳健性,每批生产的CAR-T数量更高,更一致。

尽管没有明确解释,但CTX112和CTX131优先级的上调,确实像业内的惯常反应一样,被裁员消息接续。

11月7日,CRISPR Therapeutics宣布裁员,大约有50名员工被解雇,占公司员工总数的约10%。该公司似乎并没有深陷运营资金麻烦——截至2023年第三季度末,CRISPR Therapeutics报告的现金和等价物为17.4亿美元。

即使将全部身家压在商业化颇有质疑的Casgevy身上,没有任何现金交易的情况下,只要按照“平稳”的研发烧钱速度,CRISPR Therapeutics很长一段时间内,都不会出现财务危机。

这种戏剧性的对比,也在基因编辑疗法的另一家明星公司Beam Therapeutics上看到。10月,该公司率先加入了裁员、收缩管线的队伍,而当时它帐上的现金有10.15亿美金。

医药寒冬下,Biotech裁员、削减管线的故事并不在少数。只是,当它们发生在看似获得不小突破的CGT领域,实在很难不让人将之与赛道前景关联。

CRISPR Therapeutics表示在考虑降本,因为“可变的外部研究和制造成本降低”,使它能更好的预控发展。

02

危机四伏

的确,谈及CGT未来,动辄千亿前景固然可观,但能否稳占潮头,变数不一而足。

首先是竞争。以CAR-T疗法为例,援引Clinical Trials官网数据,截至2023年2月,全球CAR-T治疗临床试验登记项目数量超800项,而中国以478项位于全球首位。

硬币的另一面是,由于高昂定价、技术壁垒等现实问题,如何冲出商业化变现是挡在企业面前的又一片栅栏。

12月8日,FDA一举批准了两款基因疗法,除了Casgevy之外,Bluebird Bio开发的Lyfgenia也被用于治疗伴有复发性血管闭塞危象(VOC)的SCD患者。Casgevy与Lyfgenia的上市振奋人心,但围绕两款疗法的价格和可及性的问题仍然存在。

SCD的盘子太小了。据GlobalData数据,2020年的美国的SCD疗法市场不过2.277亿美元,即便是未来多种疗法上市,2030年美国SCD疗法市场也不过48亿美元。

众所周知,基因疗法考虑研发成本、回报率的原因一贯定价高昂。虽然号称长久治愈,但几百万一剂的定价,商业市场接受度普遍不高。在欧洲,25种已获批的基因疗法中,就有7种因商业原因(而非临床原因)被撤出市场。这些疗法的撤出原因可以简单概括为,价格太高,卖不出去。

担忧同样发生在SCD的两款新药上。今年早些时候,临床与经济评估研究所(ICER)评估,只有Casgevy、Lyfgenia的价格在135万美元-205万美元之间时,其才会达到成本效益阈值。根据美国证券交易委员会(SEC)的文件,Casgevy治疗费用将高达220万美元——这比其他SCD的常规疗法要高出200万美元,而Bluebird更是将Lyfgenia定价直接拉高至310万美元。

意外地,试图靠高价回血续命的Bluebird不仅没有迎来想象中的暴涨,反而当日直接下跌40%。

归结起来,部分原因是Lyfgenia“问世”就带着的风险标签。Lyfgenia标签上的黑框警告称,接受血红素疗法治疗的患者发生了血癌事件。这是基因治疗赛道需要面临着的安全性质问。

围绕在Casgevy身上的担忧也不少。此前,FDA还召开咨询委员会会议,考虑的重点并非Casgevy临床疗效,而是脱靶效应的问题。

11月28日,一众CGT相关领域的概念股们,还经历了一番来自安全性的“灵魂大考”。

由于FDA收到了19例靶向BCMA、CD19的自体CAR-T在血癌患者的临床、上市后的不良事件(AE)数据源,其中一些严重患者已经住院或造成死亡,引起FDA对继发性癌症风险的进一步探索。

公告发布当日,CGT板块股价即飘摇动荡。自体T细胞疗法开发商Autolus Therapeutics、自然杀伤细胞型公司Nkarta、Arcellx等企业都受到了不小影响。

03

避难自免?

换赛道彷佛已经不是秘密可言。从早前各家跃跃欲试的实体瘤,到近来备受关注的自身免疫疾病,CGT的玩家试图通过开垦更大的市场,来为自己腾出大后方。

去年,德国埃尔朗根纽伦堡大学的Georg Schett团队在Nature Medicine发表文章中提到,CAR-T疗法不仅能有效地消耗系统红斑狼疮(SLE)患者的B细胞,还能实现该病的无药物缓解,临床所有受试者皆无复发,安全性良好。同时,他们强调了CAR-T在非癌类疾病中的喜人功效,这可能为治疗自身免疫疾病提供新的机会。

另一面,在尚处空白的自身免疫疾病市场可能性更大,药企的商业回报更可观。

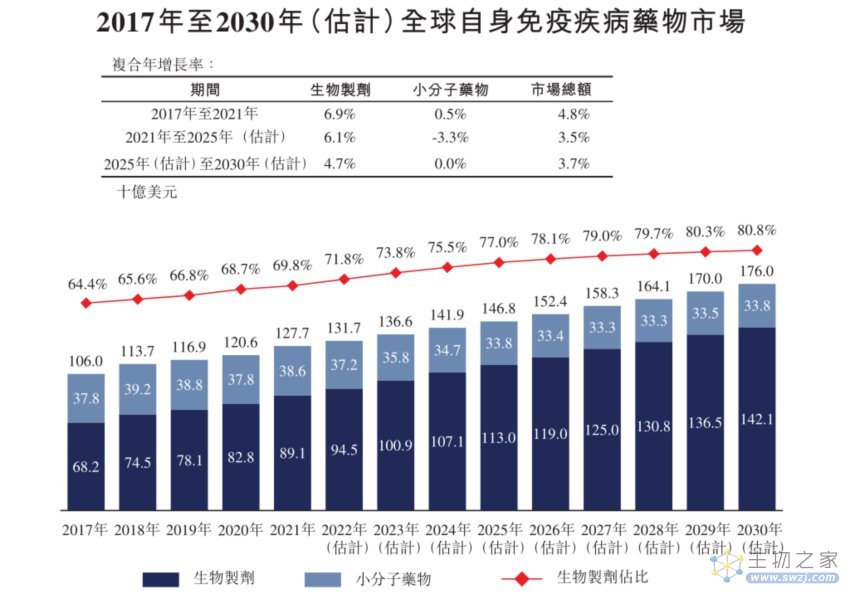

全球范围内,自身免疫疾病是第二大疾病市场。2022年自身免疫及过敏性药物的全球市场规模为1875亿美元,并且自免药物的放量通常是长期而稳定的。“药王”Humira,其2010年后销售增长基本稳定在20%左右。

随着支付等制度的不断完善,自身免疫疾病药物在中国渗透率正逐年提高。据弗若斯特沙利文报告,全球自身免疫疾病药物市场估计在2030年,将达到1760亿美元。

Stifel分析师表示,随着进入自身免疫疾病领域的细胞治疗企业数量越来越多,CRISPR Therapeutics或其他企业的机会在于SLE还没有一个“明显”的赢家。

重新组织CAR-T管线之外,CRISPR Therapeutics还宣布,将推动CTX112和CTX131在SLE中的治疗潜力,并计划在2024年上半年启动。早期临床研究显示,其CD19 CAR-T疗法在几种自身免疫性疾病中导致了持久的缓解。

自身免疫疾病无疑已成CGT领域各大企业的下一个目的地。

今年8月,FDA批准了Artiva Biotherapeutics同种异体NK疗法AB-101(AlloNK)与利妥昔单抗联合用于SLE的IND申请,这也是同种异体NK细胞疗法首次用于治疗自身免疫性疾病。

另一家公司Lupus Therapeutics,同样在10月宣布与Nkarta合作,共同开发CAR-NK细胞疗法NKX019,用于治疗对标准治疗无反应的难治性狼疮肾炎(LN),这也是该疗法首次拓展至这一适应症。今年早些时候,Nkarta和Cabaletta Bio也开始探索他们在SLE中的CAR-T方法。

在这场竞速赛中,我们还能看到更多初创公司的身影,例如Kyverna Therapeutics、Cartesian Therapeutics。而上市的Gracell Biotechnologies、诺华和BMS,以及国内信达生物等玩家也逐渐活跃。

(图源: 医药经济报前沿观察)

其中,临床进展较为靠前的有Kyverna Therapeutics,它开发到CD19 CAR-T细胞药物KYV-101第三个IND已获FDA批准,用于治疗弥漫性皮肤系统性硬化症的I/II期临床研究KYSA-5。

Cartesian则是首次将基于RNA的BCMA CAR-T细胞(rCAR-T)疗法Descartes-08,用于治疗自身免疫性疾病,并已在重症肌无力患者的早期临床试验中已经显示出了较高的安全性和临床活性。

今年6月,加州大学欧文分校、北卡罗来纳大学教堂山分校、迈阿密大学和Cartesian还合作,在The Lancet Neurology期刊发表了Descartes-08的理想剂量,以有效减轻重症肌无力患者的肌肉无力症状,并将副作用降到最低。

可回过头说,这仍是一个未竟之业。一些专家向同写意表示,用现行的CAR-T治疗自身免疫疾病,“目前做概念验证可以”,但要推到后期上市,考虑到治疗的疗程、风险、价格等因素,“几乎是不可想像的事情”。

另外,业内人士也提醒,自身免疫基本与肿瘤等治疗底层逻辑不同,免疫系统的杀伤和调节是都需要关注的不同角度。如何将当下CGT在自身免疫疾病领域看似不错的短期数据延长,则成为进入新赛场等中多药企不得不回应等问题。