巨子生物:以合成生物学为基础,

重组胶原蛋白专业护肤龙头

以合成生物学为基础的重组胶原蛋白龙头企业。西安巨子生物成立于 2000 年,由范代娣博士及严建亚先生 共同创立。公司利用合成生物学技术,自主开发和生产多种类型的重组胶原蛋白和稀有人参皂苷,并以两种生 物活性成分为核心开发相应功效性护肤品、医用敷料以及保健食品等下游产品。公司在重组胶原蛋白领域处于 领先地位,相关技术 2005 年获得行业内首个发明专利授权,并在随后率先实现量产。

以重组胶原蛋白为核心,不断拓展产品组合。公司以重组胶原蛋白和稀有人参皂苷成分开发了可复美、可 丽金、参苷等八大品牌,产品组合有超过 100 项 SKU,涵盖功效性护肤品、医用敷料和保健食品等领域。以零 售额计,公司品牌可丽金及可复美分别位列 2021 年中国专业皮肤护理产品行业最畅销品牌的第三和第四位;自 2019 年起,公司连续三年均是中国最大的胶原蛋白专业皮肤护理产品公司。

范代娣严建亚夫妇为控股股东,众多明星资本加持。公司在 2021 年 7 月进行了较大的股权架构调整。目前范代娣博士 (1)通过 Refulgence Holding 全资持有 Juzi Holding,从而持有公司 59.97%的股份;(2)通过 Healing Holding 持有公司 0.09%的股份;(3)对员工持股平台 GBEBT Holding 拥有表决权,获得 1.96%表决权。范代娣博士 通过信托等方式合计持有巨子生物 60.06%的股权,共计拥有 62.02%的表决权,严建亚先生(公司联合创始人、 董事会主席、执行董事兼首席执行官)作为范代娣博士配偶也将成为公司控股股东。此外高瓴投资旗下 GSUM XVIII 和 HNTR V、CPE 源峰、CICC Healthcare 等知名投资机构均持有公司部分股权。

高管团队:从业经历丰富,技术背景深厚。公司高管团队由经验丰富的企业家和科学家组成,董事会主席、 首席执行官为严建亚先生,在企业管理及业务运营方面拥有二十余年成功经验,曾获陕西省优秀民营企业家、 西安市十佳科技企业家等荣誉,联合创始人、首席科学官为范代娣教授,为国内重组胶原蛋白领域领军人物, 相关发明及专利曾获国家技术发明奖二等奖、中国专利奖金奖等荣誉,并参与国内《重组胶原蛋白》行业标准 起草。受益于经验丰富且技术背景深厚的高管团队,公司近年来在合成生物学研发、生产及销售方面成果显著。

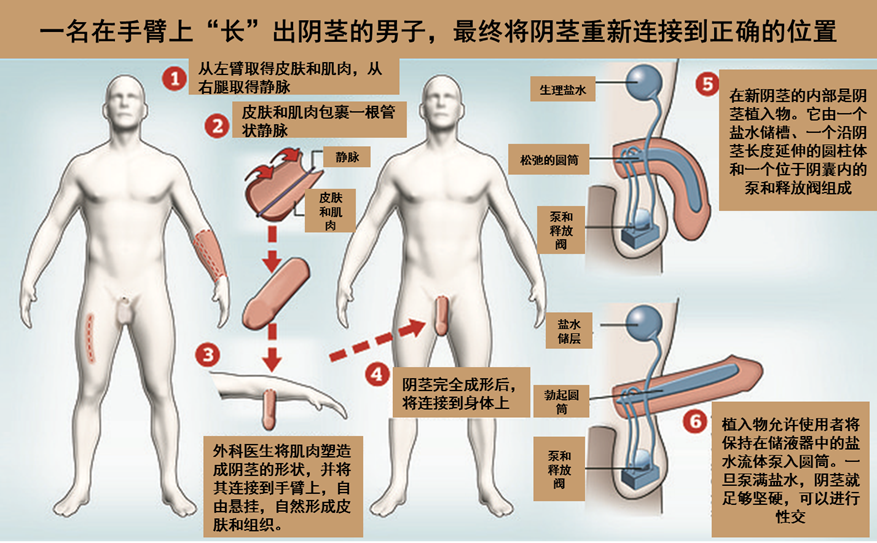

营收保持快速增长,专业皮肤护理产品为最主要收入来源。公司收入从 2019 年的 9.57 亿元增长至 2021 年 的 15.52 亿元,20 年和 21 年增速分别为 24.4%和 30.4%,并进一步提升至 2022 年 1-5 月份的 38.9%,营收保持 较快增长。专业皮肤护理产品为最主要收入来源,近年收入占比均在 90%以上且不断提升。

经调整净利润维持稳定增长。公司近年来利润端增长稳定,2021 年净利润为 8.28 亿元,与 2020 年的 8.26 亿元基本持平。加回股份奖励开支及上市开支等因素后, 2020 及 2021 年经调整净利润分别为 8.27 和 8.51 亿 元,整体保持稳定增长。

线上渠道快速增长,销售费用率上升。公司 2021 年销售费用为 3.46 亿元,销售费用率为 22.3%,与 2019 年相比提升明显,主要由于公司近两年在线上营销方面不断加大投入,线上营销开支从 2019 年的 0.65 亿元增 加至 2021 年的 3.06 亿元;线上营销活动的加强使得公司线上直销收入在疫情期间仍显著增长。公司 2021 年研 发投入为 2495 万元,与 2020 年 1338 万元相比增长 84%,研发费用率提升至 1.6%。未来公司也会持续加大研 发投入。

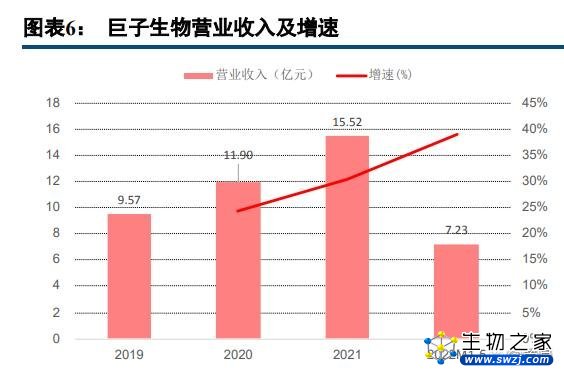

毛利率和净利率均处于较高水平。公司整体毛利率始终保持在 80%以上,近年来稳定在 85%左右;2019-2021 年公司净利率始终保持在 50%以上,近两年受销售费用增长及公允价值收益等影响,尤其是线上营销支出的增 加使得净利率有所波动,但仍处于较高水平。

重组胶原蛋白市场增长强劲,

未来关注技术、成本、产能进展

重组胶原蛋白增长强劲,应用领域不断拓展

胶原蛋白用途广泛,重组胶原蛋白具备独特优势。胶原蛋白(Collagen)是细胞外间质蛋白质的主要成分, 占人体总蛋白质的 25%-30%。胶原蛋白由三条ɑ-螺旋多肽链组成,每一条多肽链都是左手螺旋构型,三条左手 螺旋链相互缠绕成右手复合螺旋结构。由于其良好的生物活性、生物相容性以及生物降解性,胶原蛋白在生物 医学、化妆品和食品等领域都有着广泛的应用。按来源可将胶原蛋白分为动物源性胶原蛋白和重组胶原蛋白, 从动物组织提取胶原蛋白成分虽然已有很长历史,但是工艺复杂且单体分离较难,还可能携带病毒存在安全隐 患。而利用基因工程/合成生物学等技术生产重组胶原蛋白具有提取法不具备的优点,产品稳定性及安全性高, 因此近年来发展迅速。

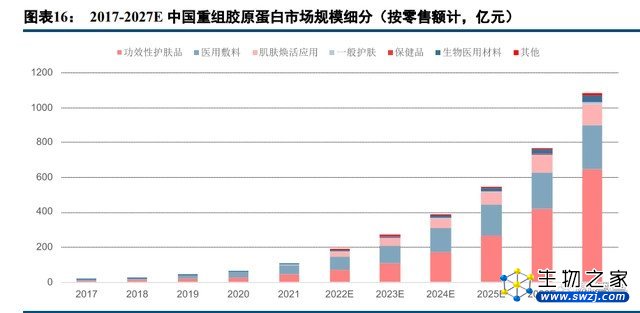

重组胶原蛋白规模增长迅速,预计 2023 年超越动物源性胶原蛋白。中国重组胶原蛋白产品市场规模从 2017 年的 15 亿元增至 2021 年的 108 亿元,CAGR 为 63.0%,预计 CAGR(2022-2027)为 42.4%。而动物源胶原蛋白 整体以 20%左右的增速稳定增长,2021 年市场规模为 179 亿元。预计到 2023 年重组胶原蛋白市场规模将超越 动物源性胶原蛋白。

重组胶原蛋白应用领域广阔,目前以功效性护肤品和医用敷料为主。重组胶原蛋白因其良好的生物活性和 组织相容性,能够促进细胞生长、组织愈合、止血及保湿等,目前已被应用于功效性护肤品、医用敷料、生物 医用材料等领域。其中功效性护肤品和医用敷料是目前主要应用领域,二者合称专业皮肤护理产品,2021 年对 应市场规模 94 亿元,占重组胶原蛋白市场的 87%。

胶原蛋白在专业皮肤护理领域渗透率将不断提升。专业皮肤护理产品用于解决皮肤敏感、皮肤衰老、慢性 湿疹及过敏等皮肤问题,也可用于一般用途。为了实现预期功效,专业皮肤护理产品通常会添加胶原蛋白、透 明质酸和植物提取物等成分。2021 年,中国专业皮肤护理产品市场的整体规模为 566 亿元,其中重组胶原蛋白 产品市场规模为 94 亿元,占比 16.6%。预计到 2026 年,基于胶原蛋白的专业皮肤护理产品市场份额将超过基 于透明质酸的产品。根据弗若斯特沙利文数据,公司是 2021 年中国第二大专业皮肤护理产品公司,同时从 2019 年起连续三年一直是中国最大的胶原蛋白专业皮肤护理产品公司(均按零售额计)。

功效性肤护品市场规模快速增长,重组胶原蛋白增速领先。受益于胶原蛋白、透明质酸等生物活性成分的 应用,中国功效性护肤品市场近年来快速增长,2021 年中国功效性护肤品市场规模达 308 亿元,预计 CAGR (2022-2027)为 38.8%。其中胶原蛋白 2021 年规模 62 亿元(重组 46 亿、动物源 16 亿)。未来五年重组胶原蛋白也将保持高于其他品类的复合年增长率(55%)。

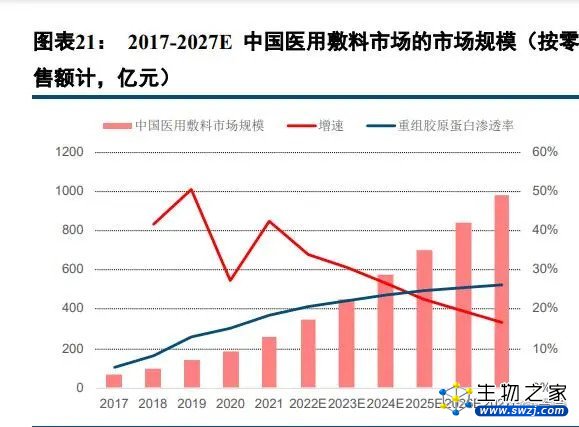

医用敷料需求持续上涨,市场集中度有待进一步提升。随着皮肤修护需求的增长,医用敷料市场也表现出 强劲增长。2021 年中国医用敷料市场规模达 259 亿元,预计 CAGR(2022-2027)为 23.1%。前五大参与者占中 国医用敷料市场 26.5%的市场份额,集中度有待进一步提升,其中巨子生物市场份额为 9%,排名第二。

应用指通过减少细纹、皱纹及其他皮肤早衰的迹象来 改善皮肤外观的非手术类项目,具有其相对安全、恢复期短等特点。2021 年中国的肌肤焕活应用市场规模达 424 亿元,预计 CAGR(2022-2027)为 18.7%。目前胶原蛋白在肌肤焕活应用市场中占比较小,且以动物源胶原蛋白 为主(动物源 33 亿、重组 4 亿),2020 年前重组胶原蛋白尚未用于肌肤焕活应用,但由于重组胶原蛋白拥有多 种适用于肌肤焕活的生物学特性,且价格逐渐降低,未来渗透率有望逐步提升。

是否能成为下一个透明质酸?仍需在技术、成本、产能等方面突破

胶原蛋白具有与透明质酸相似的技术发展路径和下游应用。对比透明质酸和胶原蛋白,二者发展路径有诸 多相似之处。最早均从动物中发现并使用动物提取作为来源,而后微生物发酵法被应用于生产,诱变育种、代 谢途径改造及基因工程等技术的发展使得微生物发酵法向着低成本、高产率、大规模生产的方向不断发展,并 逐步对动物提取方法进行替代。

目前胶原蛋白产品市场规模远小于透明质酸。和透明质酸类似,胶原蛋白同样主要应用于医药、化妆品和 食品保健品等领域。2020 年中国透明质酸终端市场约为 791.5 亿元,胶原蛋白产品市场规模约 200 亿元,仅为 透明质酸的 1/4。即使在胶原蛋白应用较多的专业护肤领域(功效性护肤品+医用敷料),2021 年胶原蛋白占比也仅为透明质酸的一半。

胶原蛋白渗透率提升关键在于技术、产能和成本。从技术上来看,透明质酸的发酵生产工艺已经趋于完善, 而动物胶原和重组胶原生产技术均有待提升。胶原蛋白中甘氨酸、脯氨酸、羟脯氨酸等含量很高,形成以 3 条 α链缠绕成的三螺旋,这一结构是其支撑、保湿等功能的基础。动物胶原蛋白结构相对完整,生物活性高,但 材料来源受限,工艺复杂,大规模生产面临的问题较多;且动物源胶原蛋白的免疫源性可能带来过敏反应等问 题。重组胶原蛋白通过构建细胞工厂更适合工业放大生产,但在结构完整性、生物活性方面仍有待提升。从产 能上看,目前国内各家胶原蛋白企业产能通常在十吨或以下级别,原料供应也较少,而透明质酸仅原料市场就 达到 600 吨。从成本上看,目前生产技术不够成熟导致胶原蛋白产能低、生产成本高,也限制了胶原蛋白的更 广泛应用。

动物源胶原蛋白材料处理复杂,重组胶原蛋白更易降本扩产。动物胶原蛋白身产原材料是动物的结缔组织, 包括猪皮,牛蹄筋等;而动物材料成分复杂,前处理、提取、分离纯化和后处理步骤复杂,成本高,技术难度 高。动物胶原蛋白想要大规模扩产需要解决原材料问题,还需不断摸索条件。重组胶原蛋白的的生产难点在于 序列设计优化和选择合适的表达系统,以获得更好的性能和更高的产量。在后续放大生产方面,发酵工艺技术 较为成熟,有利于扩产。发酵原液成分更为单纯,后续分离纯化相对也更容易。

目前胶原蛋白产量远小于透明质酸。从产能上看,目前国内各家胶原蛋白企业产能通常在十吨或以下级别, 多数企业产能仅自用于下游品牌生产,少数企业对外出售原料。而根据弗若斯特沙利文数据,2021 年中国透明 质酸原料市场达 590 吨,目前胶原蛋白产量远小于透明质酸。包括巨子生物在内的多数胶原蛋白企业均有扩产 计划,预计未来产能有望逐渐提升。

稀有人参皂苷市场以国内为主,需求稳步提升。人参皂苷是人参和其他人参属植物的主要活性成分,具有 抗肿瘤功效和降血糖及降血脂的功效。其可分为原型人参皂苷和稀有人参皂苷。稀有人参皂苷包括 Rg3、Rh2、 Rk1、Rg5、Rk3、Rh4、Rk2、Rk3、CK 及 aPPD 等,其在特性上发生了转变,从而形成功效更强、且适用于健康 产品和药品的生物活性成分。中国是世界上最大的基于稀有人参皂苷技术的保健食品市场。基于稀有人参皂苷 技术的保健食品的销售额从 2017 年的 4.06 亿元增至 2021 年的 6.45 亿元,复合年增长率为 12.3%,并预计将以 更高的复合年增长率 16.1%进一步增张。2021 年,巨子生物拥有 24.0%的市场份额,位居第二。

胶原蛋白赛道:

聚焦不同技术路线及下游领域,寻求差异化优势

在布局胶原蛋白种类、技术路线及下游领域方面各家企业有所侧重。 技术路线:重组胶原蛋白公司底盘细胞主流为大肠杆菌和毕赤酵母;动物源原料主要为猪和牛,免疫原性 控制是关键技术之一; 下游领域:在医疗、医美及护肤等下游领域方面,各企业有所侧重,形成自身差异化优势。

双美生物:动物源胶原蛋白植入剂龙头,学术推广带来业绩加速

动物源性胶原植入剂龙头,植入剂多地获批上市。台湾双美生物科技股份有限公司成立于 2001 年,在台南 科学园区设立 GMP 药厂,2012 年于台湾柜买中心正式挂牌上市。其多项原料和产品取得 NMPA、FDA 以及欧盟 CE 认证,其第一代胶原蛋白皮下植入剂产品于 2006 年推出,2009 年取得 CFDA 医疗器械注册证,是国内首款 获批上市的胶原蛋白皮下植入剂,在胶原蛋白皮下植入市场有先发优势;此后公司于 2008 年推出第二代长效胶原蛋白植入剂,2014 年推出第三代无痛植入剂,目前第四代植入剂临床试验进行中。

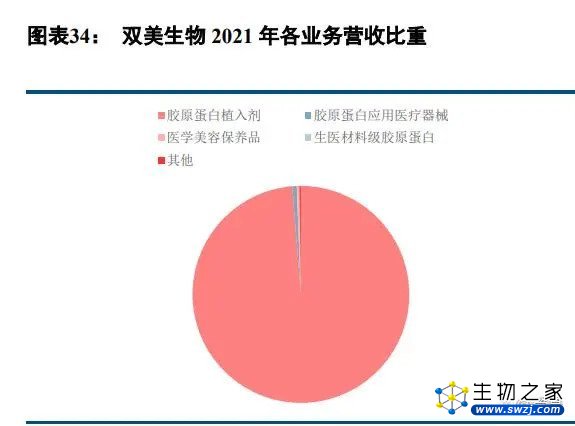

聚焦胶原蛋白植入剂,使用 SPF 猪皮制备提高安全性。双美目前产品类型包括胶原蛋白植入剂、医学美容 保养品及胶原蛋白应用医疗器械等,其中胶原蛋白植入剂为核心产品,2021 年营收占比达 98.76%。从技术方面 看,公司胶原蛋白产品由无特定病原(SPF)猪皮制备,可从源头隔绝动物病毒,以确保制备得到的生医级胶原 蛋白安全性。

重视学术交流及推广,加速扩产能迎合市场增长。从公司营收来看,2018 年是公司业绩转折点,自 2018 年以来公司营收开启高增长,主要原因是自 2017 年开始公司对学术推广重视程度提升,积极参与学术会议和论 坛,加强大型公立医院布局,拓展独立医美诊所覆盖,在提升品牌知名度的同时也完成市场教育,加深市场对 胶原蛋白的认知,并在 2019 年实现业绩爆发,近年来不断提升产能应对下游需求增长。

创尔生物:国内胶原贴敷料开创者,双品牌+电商布局实现快速发展

国内医用胶原敷料开创者,双品牌+电商布局实现快速发展。广州创尔生物技术股份有限公司成立于 2002 年 8 月,是国内胶原贴敷料产品的开创者,2004 年推出全国首款胶原贴敷料医疗器械产品,2016 年推出全国首 款无菌Ⅲ类胶原贴敷料。2014 年公司在新三板挂牌。公司主要产品为“创福康”和“创尔美”系列产品,创福 康系列产品包括胶原贴敷料和胶原蛋白海绵等,主要用于创面辅助治疗;创尔美系列产品包括胶原蛋白面膜及 原液,将活性胶原应用到生物护肤品。公司近年来采用经销和直销结合的销售模式,在传统经销渠道基础上来 大力发展电商渠道,实现快速发展。

大规模无菌提取制备技术有效解决行业痛点。公司近年来通过自主研发并在生产过程中不断优化,形成了 生物医用级活性胶原大规模无菌提取制备技术以及复合产品成型技术,可在有效保持天然构象和生物活性的前提下进行大规模无菌生产,有效解决破坏三螺旋结构、产率低、病毒灭活、免疫原性控制等行业共性难点。

锦波生物:专注功能蛋白研发,重组Ⅲ型胶原蛋白注射剂国内唯一

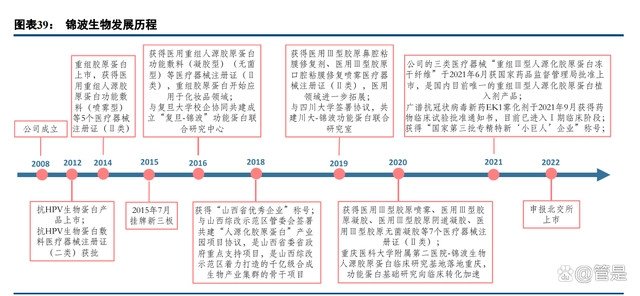

应用合成生物学等技术进行功能蛋白研发及规模化生产。锦波生物成立于 2008 年,主要应用合成生物学、 结构生物学、蛋白质理性设计等技术进行功能蛋白结构解析、功能发现等基础研究及规模化生产。公司主营重 组胶原蛋白产品和抗 HPV 生物蛋白产品,尤其是在重组人源化胶原蛋白方面已实现产业化,并获得国家“专精特 新”小巨人企业称号。

重组Ⅲ型胶原蛋白注射剂获批国内领先。公司目前主要产品为重组胶原蛋白产品和抗 HPV 生物蛋白产品, 分别基于公司自主研发的重组Ⅲ型胶原蛋白及酸酐化牛β-乳球蛋白为核心成分。其中重组胶原蛋白产品的研发 及产业化在国内处于领先地位,公司的三类医疗器械“重组Ⅲ型人源化胶原蛋白冻干纤维”于 2021 年 6 月获国 家药品监督管理局批准上市,是国内目前唯一的重组Ⅲ型人源化胶原蛋白植入剂产品。此外在重组胶原蛋白产 品领域的产品还有创面及粘膜修复敷料、功能性护肤品等,可用于皮肤科/外科、妇科、五官/口腔科及日常护 理等领域。

未来在重组人源化胶原蛋白及抗病毒功能蛋白领域持续深入。公司以功能蛋白系统性创新研发为核心,已 具有蛋白结构研究及功能区筛选、功能蛋白高效生物合成及转化等五大核心技术平台。依托核心技术,未来公 司一方面将继续完善重组人源化胶原蛋白完整版图,推进包括重组Ⅲ型、Ⅰ型人源化胶原蛋白等在内的人体各 型别胶原蛋白的全产业链理论和应用研究及产业化。另一方面,公司将持续推动用于传染性疾病的病毒进入抑 制剂的研究和开发,例如目前公司主要储备产品中的 EK1 多肽,具有包括抗新冠病毒在内的广谱抗冠状病毒活 性。

聚源生物:承接国家胶原蛋白研发项目,实现吨级原料供应

承接国家重组胶原蛋白研发项目,着力提高原料生产能力。江苏江山聚源生物成立于 2015 年,专注于重组 人源胶原蛋白的产业化设计和应用。公司承接国家“十二五”863 计划“基因工程菌高密度发酵表达胶原蛋白、高 效分离工艺的关键技术及其产业化”项目,打通了多个功能性蛋白的规模化生产工艺。2019 年成立两家子公司进一步拓展各种重组蛋白原料和下游应用。2021 年公司完成 A 轮融资后,公司加速浙江诸暨新原料基地建设进 程,并进一步扩大上游新蛋白产品研发规模,以及下游美妆以及医疗市场的应用研究。

重视自主研发及产学研结合,已申请多项发明专利。公司具备基因重组、蛋白分离纯化、微生物发酵等生 物工程技术,打通重组胶原蛋白的规模化生产工艺。同时在产学研结合方面,公司与南理工共同建有江苏省重 组胶原蛋白工程研究中心和重组胶原蛋白工程技术研究院,并与华师大、中国药科大学等建立长期产学研合作 关系。目前,聚源生物拥有已授权发明专利 14 项,国际发明专利 2 项,通过全球十多项体系认证。

扩大原料供应能力,下游产品产能建设中。公司目前胶原蛋白产能约 2 吨,2019 年成立子公司浙江诸暨聚源生物技术有限公司,从事重组人源胶原蛋白原料及下游产品的研发、生产和销售,其中新建原料产能 10 吨, 下游产能主要为化妆品。此外公司在长沙成立子公司长沙聚源医疗科技有限公司,并开展聚源医疗器械(长沙) 产业化项目建设下游医疗器械产品产能。

创健医疗:多种重组胶原蛋白实现产业化,与资生堂合作开拓市场

专注重组胶原蛋白开发,获资生堂资悦基金投资。江苏创健医疗科技有限公司成立于 2015 年,是福隆集团 旗下生物材料板块的核心公司,专注开发重组胶原蛋白生物材料,目前已完成 I、II、III、XVII 型胶原蛋白规模化、 标准化生产。2022 年 8 月公司完成首轮近 2 亿元股权融资,由资生堂资悦基金领投,华方资本、鼎晖、华立医 药跟投。本轮融资将支持创健医疗持续扩大在技术创新和产品研发的投入,与资生堂合作加速公司开拓国际市 场,为公司发展注入新动能。

多种重组胶原蛋白完成产业化,自有产品布局中。公司以合成生物学科学理念与关键技术为核心,通过自 主研发实现“重组 III 型胶原蛋白酵母菌稳定遗传表达体系的构建”及“30 吨稳定发酵纯化技术开发”两项重大技术 突破,完成重组 I、II、III、XVII 型胶原蛋白规模化生产。目前在江苏常州、青海西宁、湖南长沙拥有研发基地和生产工厂,拥有 30 吨发酵罐,胶原蛋白原料年产能达 2.5 吨,同时布局多项下游产品,获批重组胶原蛋白 II 类 医疗器械 30 余件,未来有望为市场带来更多产品。

华熙生物:自研+收购布局胶原蛋白管线,打造新的战略增长点

自研重组胶原蛋白+收购益而康布局动物源胶原蛋白,打造新的战略增长点。华熙生物作为全球透明质酸龙 头企业,近年来积极布局胶原蛋白产业。在重组胶原蛋白方面,公司依托自身合成生物学研发平台,建立了胶 原蛋白活性片段筛选平台,自研胶原蛋白原料已完成关键技术突破,目前重组胶原蛋白处于中试阶段。动物源 胶原蛋白方面,公司于 2022 年 4 月宣布以 2.33 亿元收购动物源胶原蛋白企业北京益而康生物工程有限公司 51% 股权。通过自研+收购的方式,公司完成对重组和动物源胶原蛋白的布局,同时公司还开发了水解胶原蛋白肽系 列产品,胶原蛋白有望成为公司继透明质酸之后新的战略增长点。

以合成生物学平台为基础

整合研发+规模化生产,打造丰富产品线

合成生物学平台是公司研发、量产及产品开发基础

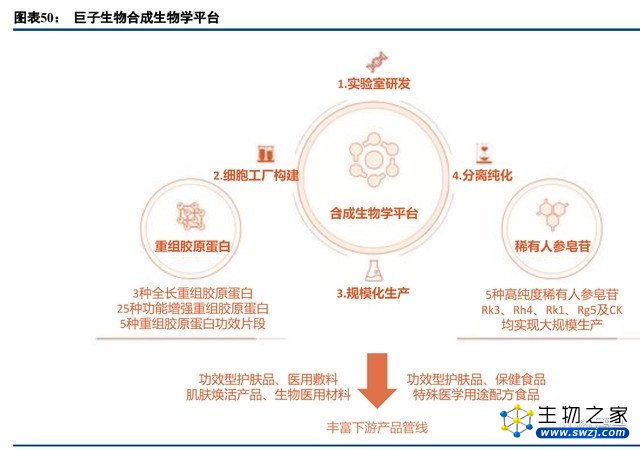

合成生物学平台整合从研发到规模化生产链条,打造丰富下游产品管线。公司以合成生物学技术为核心开 展研发工作,建立了专有的合成生物学技术平台,包含前端研发、细胞工厂构建、规模化生产、分离纯化等核 心组成部分。以合成生物学平台为基础,公司开发了包括重组胶原蛋白、稀有人参皂苷等在内的多种核心成分, 打造丰富下游产品管线。

研发积累深厚,率先实现大规模量产。产能是制约胶原蛋白行业发展的关键因素之一,公司在规模化生产 及分离纯化方面不断投入,于 2009 年率先实现胶原蛋白护肤品量产,目前公司重组蛋白产能超 10 吨,在西安 建设中的新重组胶原蛋白产线将扩产至超 200 吨,量产能力的提升为公司后续新产品推出提供保障。

现有管线丰富,在研管线有望带来新的增长点。基于公司研发+量产一体化合成生物学平台,公司不断开发 生产不同领域和类别的产品、优化产品结构,目前公司主要产品集中于功效型护肤品和医用敷料领域,可丽金 和可复美是公司最主要品牌,以零售额计分别位列 2021 年中国专业皮肤护理产品行业最畅销品牌的第三和第四 位。同时公司在填充类肌肤焕活产品及生物医用材料等方面拥有丰富在研管线,且以 III 类医疗器械为主,整体 壁垒较高,有望成为未来业绩增长点。

可复美主打皮肤科级专业皮肤护理,近年营收占比不断上升

2021 年以来可复美收入快速提升,成最大营收来源

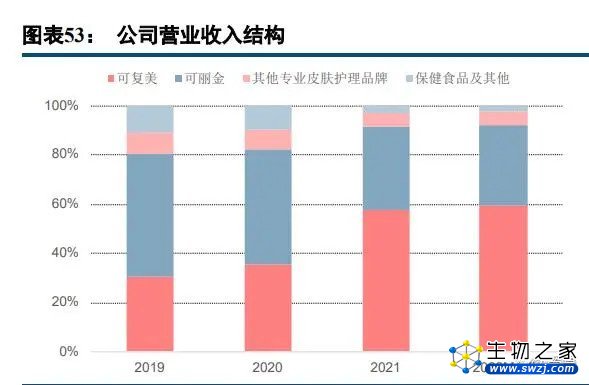

可复美营收快速增长,收入占比不断提升。可复美品牌于 2011 年推出,最初主要针对医美术后护理市场, 2011 年类人胶原蛋白敷料获批 II 类医疗器械(已更名为重组胶原蛋白),为国内首款基于重组胶原蛋白的此类产品。2015 年开始向大众市场推广,近年来受益于公司线上销售推广增加,可复美品牌营收从 2019 年的 2.90 亿元增长至 2021 年的 8.98 亿元,2019-2021 年 CAGR 达 76%,2022 年 1-5 月营收 4.28 亿元,同比增长 63%,整 体营收仍保持快速增长。可复美品牌收入占比也从 2019 年的 30%提升至 2021 年的 57.8%,并在 2022 年 1-5 月 进一步上升至 59.3%,目前为公司第一大收入来源。

可复美内部管线逐渐多元化,功效性护肤品占比提升

重组胶原蛋白敷料为可复美旗下最主要产品。可复美旗下产品可分为医用敷料(4 款)和功效性护肤品(28 项 SKU)两大类,其中医用敷料系列贡献主要营收,重组胶原蛋白敷料为最主要产品,营收从 2019 年的 2.58 亿提升至 2021 年的 4.57 亿,2019-2021 在可复美品牌内部占比分别为 89.1%、66.1%、50.9%,2019 年至今在可 复美品牌内部营收贡献均为第一名。 产品管线多元化,功效性护肤品收入及占比快速提升。近年来可复美旗下重组胶原蛋白敷料占比有所下降, 主要原因为功效性护肤品营收快速增长,在可复美品牌内部收入占比从 2019 年的 6.1%提升至 2021 年的 36.9%, 表明可复美内部品牌不断丰富,营收来源逐渐多元化。

可丽金定位中高端重组胶原蛋白护肤品牌,内部管线更多元

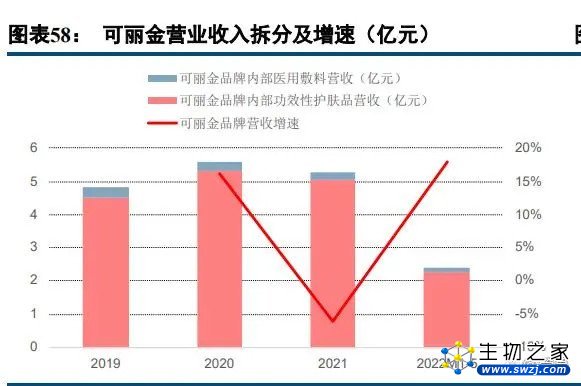

可丽金品牌主打功效性护肤品。可丽金品牌于 2009 年推出,主打抗衰老、皮肤保养和皮肤修护等功能的功 效性护肤品,营收从 2019 年的 4.5 亿元提升至 2021 年的 5.04 亿元,整体保持稳定增长。2021 年受西安创客村 采购量下降影响营收有所下降,但随着直销投入增加以及可丽金旗下新 SKU 推出,2022 年 1-5 月营收增速恢复 至 18%,预计未来有望保持持续增长。 内部管线更多元,重组胶原蛋白健肤喷雾为第一大单品。可丽金品牌内部共 59 项 SKU(推出 175 项,淘汰 116 项),与可复美(32 项 SKU)相比内部管线更多元,对应在单品上,可丽金旗下最畅销产品为重组胶原蛋白 健肤喷雾,近年来收入占比始终在 20%-30%区间(可复美第一大单品 21 年占比过半),品牌内部整体发展更平 衡,未来新 SKU 推出和现有 SKU 合理化及升级将同步进行。

其他皮肤护理及保健食品产品专业化、用途细分化,满足多元需求

其他护肤品牌营收占比稳定,保健食品战略调整。除可复美可丽金两大品牌之外,公司还有五个主要皮肤 护肤品牌及一个保健食品品牌参苷。可预、可痕等皮肤护理品牌产品及用途趋于专业化和细分化,满足特定消 费者皮肤护理需求,近年来营收保持稳定,收入占比在 5%左右。保健食品方面 21 年收入出现明显下滑,主要 是由于公司停止销售了部分利润率较低的保健食品及产品,导致对应收入及占比出现下滑,但公司未来在参苷 胶囊等产品上有计划加大销售及营销力度,预计未来收入有望恢复增长。

在研管线丰富,多款 III 类医疗器械临床试验进行中

在研管线丰富,多款 III 类医疗器械已进入临床试验阶段。公司目前在研管线丰富,包括 102 种在研产品, 其中美丽领域在研 90 项(49 种功效性护肤品、37 种医用敷料、4 种肌肤焕活产品)、健康领域 12 项(2 种生物 医用产品、7 种保健食品、3 种特殊医学用途配方食品)。尤其是在填充类肌肤焕活产品及生物医用材料领域, 公司已有多款 III 类医疗器械进入临床试验阶段,整体壁垒较高,重组胶原蛋白液体制剂、固体制剂预计 2024 年 Q1 获批,有望成为未来业绩增长点。

肌肤焕活产品获批后有望成为公司新的业绩增长点。目前国内胶原蛋白肌肤焕活细分市场主要企业包括双美生物、长春博泰、荷兰汉福以及锦波生物,整体以动物源胶原蛋白为主,重组胶原蛋白肌肤焕活产品仅锦波 生物薇旖美一款。相较于透明质酸,胶原蛋白用于肌肤焕活不仅可起支撑填充作用,由于其促进细胞粘附和增 殖能力还可刺激人体中胶原蛋白再生。根据弗若斯特沙利文数据,预计重组胶原蛋白在肌肤焕活市场渗透率将 从 2022 年的 4.8%提升至 2027 年的 9.7%,对应市场空间超百亿,巨子生物有多款处于临床试验阶段的 III 类医 疗器械肌肤焕活产品,未来获批后有望成为公司新的业绩增长点。

医疗机构+大众消费者双轨销售策略,

线上线下结合助力产品推广

医疗机构和大众消费者双轨并重,线上线下结合助力。公司采取“医疗机构+大众消费者”双轨销售策略,销 售和经销网络建设起步于对医疗机构的覆盖,并在获得良好医学界声誉之后构建了面向大众市场的全国性销售 网络。目前公司在医疗机构方面已覆盖 1000 多家公立医院、1700 家私立医院诊所及 300 个连锁药房品牌,同 时在面向大众消费者方面既通过 DTC 店铺(直接面向消费者)、京东等电商自营平台进行线上直销,也通过化 妆品连锁店、连锁超市等线下渠道覆盖个人消费,医疗机构与大众消费者、线上与线下渠道形成良好互补及协 同,助力公司业绩增长。

积极参加学术会议,扩大学术影响力和品牌知名度。公司品牌如可复美最初主要针对医美术后护理市场, 因此公司首先搭建了针对医疗机构的销售渠道,并在知名医院和医学专业人士处持续获得认可和声誉。医学界 的认可和推荐在巩固品牌形象的同时,也为公司吸引了新的消费者。近年来公司在学术推广方面也积极参与各 类学术研讨活动,并参与《重组胶原蛋白》行业标准起草及重组胶原蛋白行业首个专家共识编写,不断提升公 司学术影响力和品牌知名度。

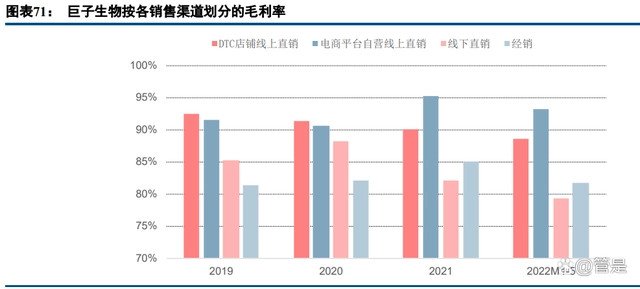

构建面向大众市场的销售网络,扩展线上直销渠道实现快速增长。公司采用直销和经销结合的方式构建面 向大众市场的全国性销售网络,其中直销包括线上和线下直销。近年来公司抓住市场机会,加大线上营销推广, 扩展线上直销渠道,对应线上直销收入占比(DTC 店铺+电商平台自营)从 2019 年的 16.5%提升至 2022 年 1-5 月的 43.5%。经销渠道收入占比则从 2019 年的 79.9%下降至 2022 年 1-5 月的 53.5%。

线上直销毛利率在 90%以上,其进一步加强线上营销以提高线上直销收入。从各销售渠道毛利率来看,通 过 DTC 店铺及电商平台进行线上直销的毛利率近年来均在 90%左右,整体处于较高水平,而向经销商销售的毛 利率则在 82%左右。未来公司在销售方面渠道拓展的重点仍将在直销渠道方面,尤其是加强线上直销渠道的拓 展和线上营销推广,此外在线下直销以及建立自有实体业务方面也将加大投资,预计未来直销收入贡献将持续 增加。

可复美和可丽金销售渠道存在差异,可复美受益直销渠道拓展增长快速。由于可复美和可丽金品牌定位及 销售策略的差异,公司近年来加强直销渠道拓展对两个主要品牌的影响各异。可复美最初作为皮肤科级专业皮 肤护理产品,主要针对医疗机构,自 2015 年起随着可复美医用敷料被越来越多大众消费者选择,公司拓展了可 复美品牌产品以满足大众市场和线上渠道需求,目前可复美旗下产品主要通过直销销售,2021 年直销占比 65.9%。 而可丽金旗下产品则主要通过经销商向大众市场及医疗机构销售,2021 年经销占比达 85.2%。因此公司近年加 大线上营销投入、拓展直销渠道使得可复美品牌快速增长,可丽金业绩表现则相对稳定。

营收拆分及盈利预测

公司为国内重组胶原蛋白专业护肤龙头企业,业务按品牌和类型可分为可复美、可丽金、其他专业皮肤护 理品牌及保健食品等四部分,我们预计 2022-2024 公司公司有望实现营业收入 21.96、30.20 和 39.40 亿元,同 比增长分别为 41.45%、37.52%和 30.46%,主要假设如下: 1.可复美:可复美品牌近年来受益于线上渠道的拓展,21 年以来成为公司最大营收来源。可复美旗下以重 组胶原蛋白敷料为核心的医用敷料业务医学界及消费者整体认可度较高,预计未来仍保持快速增长;随着可复 美内部管线不断丰富,功效性护肤品业务收入占比有望持续提升,拉动可复美品牌增长。 2.可丽金:此前为公司主要营收来源,受经销渠道影响 21 年收入有所下滑,但随着直销投入增加以及可丽 金旗下新 SKU 推出,2022 年 1-5 月营收增速恢复至 18%,预计未来直销渠道占比不断提升,可丽金品牌有望恢 复持续增长。 3.其他专业皮肤护理品牌:可预、可痕等皮肤护理品牌产品及用途趋于专业化和细分化,满足特定消费者 皮肤护理需求,同时公司在相关学术推广方面也有相应布局,整体低基数下预计未来有望保持稳定增长。 4.保健食品及其他:以参苷为主的保健食品品牌 21 年收入出现明显下滑,主要是由于公司停止销售了部分 利润率较低的保健食品及产品,导致对应收入及占比出现下滑,但公司未来在参苷胶囊等产品上有计划加大销 售及营销力度,预计未来收入有望恢复增长。

预计公司 2022-2024 年归母净利润分别为 9.71、12.86 和 16.07 亿元,同比增长分别为 17.30%、32.42%和 24.91%,主要假设如下: 1.毛利率近年来维持在较高水平,预计未来三年保持稳定,2022-2024 年分别为 85.30%、84.95%和 84.62%; 2.公司近年来线上营销力度增大,在显著提升线上渠道收入的同时,也带来了销售费用率的上升,未来公 司在销售方面渠道拓展的重点仍将在直销渠道方面,尤其是加强线上直销渠道的拓展和线上营销推广,此外在 线下直销以及建立自有实体业务方面也将加大投资,预计 2022-2024 年销售费用率分别为 27%、29%、31%。 3.随着公司营收保持快速增长,预计管理费用率在 2021 年基础上有所下降,2022-2024 年分别为 4.8%、4.4%、 4%; 4.公司在研发方面不断加大投入,目前拥有众多在研管线,预计未来公司将进一步加大在合成生物学研发 方面投入,2022-2024 年研发费用率分别为 2.2%、2.6%、3%。